消費者金融において、借金の返済が遅れ、滞納するかどうなるかということや、滞納状態を無視し続けるリスクや対処法等を解説していきます。

返済することが難しい状況になると、借金の返済が遅れることもあれば、意図的に返済を無視する人も出てきます。

しかし、借金滞納のままですと、多くのリスクや負担を背負うことになるのです。

借金が返せないというのはかなり多くのデメリットを発生させるものであり、日常生活から将来設計にまで多岐にわたります。

この記事では、借金返済遅れによるリスク、滞納時の対処方法などについて詳しく解説します。

借金の返済をして来ないでどうにもならないようになる前に、しっかりと予備知識がつけられます。

- 消費者金融の返済が遅れると利率最大20%の遅延損害金の支払いが必要になる

- 消費者金融の支払い期日を過ぎると消費者金融から電話・メール・督促状が郵送される

- 消費者金融の返済滞納すると裁判所から支払督促・督促状が特別送達で届く

- 消費者金融の遅延は金融事故として扱われ信用情報機関でブラックリスト入りとなる

- 消費者金融の借り逃げ・踏み倒しは不可能であり借金の時効は一時停止・更新される

消費者金融で滞納・遅延するリスクやペナルティ

消費者金融で返済期日を守らずに借金を滞納・返済遅延をすると、いくつかのリスクやペナルティがあります。

借金滞納や遅延があるということは、消費者金融からすれば貸し倒れになるのではという不安が付きまとう段階です。

当然、リスクに備えて消費者金融側から債務者に対し、段階に応じていろいろな手段を講じてきます。

ユーザー側には追加でペナルティが科せられますので、元本と金利以外にもより大きな借金の負担が出ることや、催促などのメールなどが送られ来るなど、生活にも大きな変化が出てくるのです。

ここからは、借金の滞納や遅延があった際に消費者金融がどのようなことをするか、滞納・支払遅延が発生している期間に応じて紹介していきます。

追加の借り入れができなくなる

消費者金融で滞納・遅延するリスクとしては、借入枠が残っていても追加の借り入れができなくなることです。

返済が滞ることで、金融会社側も借金が戻ってこないリスクを背負うことになるので、リスクを増やさないために追加の借り入れを制限します。

ユーザー側としても、新規借り入れができないと生活に必要な資金などを借り入れできないのです。

ただし、支払いが遅れている借金について返済し、会社側からも返済の確認が取れれば借入停止が解除されます。

会社にもよりますが、借入停止が解除されるのには数日かかることもあります。

ついうっかり口座にお金を入れ忘れていた場合でも、追加の借り入れができなくなりますから、口座の残高はこまめに管理しておきくことが必要です。(プロミスで借り入れできない理由はなぜ?)

支払期日1日遅れから年利20%で遅延損害金が発生

消費者金融などで支払いの遅延や滞納が発生することで、新たに遅延損害金というものが発生します。

返済しなかった次の日から発生するもので、本来返済する元金と利息に加えて返済が必要です。

遅延損害金の計算方法としては以下の通りになります。

遅延損害金=延滞元金×遅延損害金利率÷365日(うるう年の場合は366日)×延滞日数

返済するべきお金がより大きくなるリスクがあり、しかも通常消費者金融や銀行系カードローンで借り入れする際の金利よりも高く設定されています。

返済が遅れた日数分だけ発生しますので、もし支払い遅延や滞納している状態なら、一刻も早く遅延損害金が発生しない状態に戻しましょう。

借金を返済する人にとっては、遅延損害金の発生リスクは大敵です。

返済期日から数日~1週間程度で催促のメールや電話連絡がくる

返済期日までにしっかりと返済しない場合には、消費者金融から支払い督促のメールや電話が届くリスクがあります。

連絡が来るということは、今まで借金をしていたことを隠していた場合には、他人に借金がばれるリスクも出てくるのです。

郵送にて借金の督促状が家族に見つかった、勤め先に連絡が来て同僚や上司に借金がばれたという感じで、周囲に知られることもあります。

しかも、借金の返済が遅延しているので、周囲の反応はかなり悪くなること間違いなしです。

返済が遅れそうば場合には、できる限り早めに消費者金融に連絡を入れ、返済できる日を連絡してその日までに入金することを進めていきます。

期間の猶予はありますので、返済できないことで焦らずにしっかり連絡するのです。

2~3ヵ月滞納で規約違反として一括返済を要求される

ここまでは比較的短期間に起こる滞納リスクを紹介してきましたが、借金滞納の期間が長くなってくるとより厳しい措置があることを紹介します。

借金返済の遅延から2~3か月ほど経過しますと、消費者金融から求められるのは借金の一括返済です。

消費者金融の規約により、一定の事情が発生した際には規約違反として借金の一括返済ができるようになっています。

今まで、一定額だけ返済するだけでよかったところ、全額を一気に返済すべきという風に変わるのです。

一定額の借金返済ができなくて苦しいのに借金の一括返済となると、今ある資産ではより返済できないだけでなく、返済できたとしても生活がかなり苦しくなるでしょう。

ここまでくると信用情報にも大きな影響があるので、新しく借り入れもできません。

3ヶ月以上返済ができずにいると裁判を起こすとの内容で通知が届く

何度連絡しても返済しないままですと、最終手段として保証会社が裁判を起こしてきます。

借金返済を行わないと、消費者金融は保証会社に弁済をしてもらい、代わりに保証会社が債務者に請求してくるのです。

最終的には法的措置により債権回収をしてきますし、債権回収の訴えが受理されたら、裁判所から裁判の通知が届きます。

裁判の通知が来たら無視せずに対応することが求められます。

今まで支払い督促などをずっと無視し続けても大丈夫だったから、裁判所の通知も無視していいだろうと思うかもしれませんがNGです。

裁判所から呼び出されても出頭しないと、そのまま裁判で支払い命令を受けることになります。

裁判所に怖くて出れないと思うかもしれませんが、和解などの手段もありますので、支払い命令が出る前に手を打ちましょう。

差押えになると会社にもバレる可能性がある

裁判所の支払い命令が出たことで、債務者から債権を差押さえて強制的に回収する段階に入ります。

差押えの際に対象となるものとしては次の通りです。

- 給与の4分の1※手取り金額での規制あり

- 預貯金・生命保険など

- 自動車・骨董品や貴金属類

- 土地・建物などの不動産

(参照:第47条関係 差押えの要件|国税庁)

差押えをされることで口座が動かせなくなることや、住むところを失って生活に大きな影響を与える可能性もありますが、これ以外にも会社にバレるリスクも出てきます。

差押えの際には会社の給料から直接回収しますので、会社にも差押えに関する情報が知られてしまいます。

今までは何とかうまく借金のことをごまかしてきた人でも、この時点で隠し通せなくなるのです。

会社としても差押え情報が出てくることで、対象社員に対する信頼を失うことなるだけではなく、出世などにも影響が出てきくるでしょう。

消費者金融の支払い遅れで無視し続けると61日以上でブラックリスト

消費者金融で借りたお金を返済できない期間が長くなると、いわゆる「ブラックリスト」というもの載ることになります。

支払遅れでブラックリストに載るようになるまでの期間については、遅延した日から61日以上と言われていますが、ブラックリストに載ることによって、特定期間の情報や債務者自身に対してさまざまな影響が出てくるのです。

具体的には

- 信用情報に対する変化

- クレジットやローンなどについての審査の変化

- その他特定の契約関連においての契約内容の変化

といったことが挙げられます。

ブラックリストに載ってしまったらどうなるかが気になる人やブラックリストに載らないか気になる人は、この部分を徹底的に見ることをおすすめします。

信用情報で異動情報が記載されると5年は消えない

返済を長期間行わないことによって、信用情報にて異動情報が記載されます。

CICやJICCといった信用情報機関が保管している記録の中に「異動」という記録され、各金融機関が調査する際に見れるようにされるのです。

これはいわゆる「ブラックリスト」と呼ばれるものであり、この情報が記載されることによって、金融機関からは要注意人物という形で情報公開されます。

ブラックリストに載ってしまった後には、最低でも5年は信用情報から記載が消えることはありませんし、返済期間などによってはより長い期間ブラックリストに残り続けるのです。

もちろん、信用情報においてブラックリストが載っているままですと、後述するように様々なデメリットがあります。

クレジットカードの審査に通らない

ブラックリストに載ってしまった場合には、新しくクレジットカードを発行してもらおうと申し込みをしても審査はまず通らないです。

クレジットカード会社は審査の際に信用情報を参照するのでありますが、信用情報がブラックリストに載っていることを確認した時点で信用性がないと判断します。

新しくクレジットカードが通過しない場合には、インターネットショッピングや公共料金の支払いに影響が出てきますので、現代の生活においてかなり制限を受けるでしょう。

また、現代使っているクレジットカードに関しても、信用情報の確認のために情報更新する際、ブラックリストに載っていることが順次確認されていきますので、持っているクレジットカードも利用できなくなります。

ローンやカードローンで借り入れができない

信用情報にてブラックリストに入っていると、ローンやカードローンで新規に借り入れできなくなります。

借金を返済できなかったという情報がある時点で、銀行や消費者金融などからは返済能力を疑うには十分な情報です。

もちろん、ブラックリストに入っているからと言って新規貸し付けをしてはいけないという法律はありませんが、一度自己破産などしている人には貸し付ける業者はほぼありません。

信用情報が回復するには最低でも5年は必要であり、その間は新しいローンやカードローンの発行はできないものと考えたほうがいいです。

代わりのものとしてデビットカードの利用は可能ですので、こちらを使ってインターネットショッピングなどを利用できるようにしましょう。

賃貸契約ができない場合がある

借金を滞納などしたことによってブラックリストに入ってしまった場合ですと、賃貸契約ができないケースがあります。

賃貸契約をする際、貸主側が一番気にすることは「借主はしっかりと家賃が払える能力があるのか」という点です。

賃貸物件で賃料を支払ってもらえなければ賃貸物件にて支払いが滞った分は損失になる危険があるだけではなく、知らない間にいなくなっていた場合には、部屋の中にある荷物処理もすることも損失につながります。

そのリスクを避けるために、契約時に信用情報を調べてブラックリストに載っているかどうかを確認することもあるのです。

ブラックリストに載っていることが判明した段階で、支払い能力がないと判断されますので、入居審査に落とされることが多くなります。

保証人になれない

信用情報に「異動」が記載されてしまいますと、保証人になれないことが挙げられます。

保証人という言葉を聞きますと、連帯保証人といったようなワードを連想するかもしれませんし、自分が借金の負担になるようなことになるくらいならデメリットにならないとも考えられます。

では、どういったときに困るのかというと、例えば住宅ローンを組む際に、連帯保証人が欲しいという場面でなれないということです。

保証人になる際にも、銀行などでは信用情報を参照するので保証人にも信用性があるかどうかを確認します。

信用情報がブラックなら、保証人として不適格として判断されるのです。

保証人になることによって、ローン審査に通過できるかどうかに大きな変化が出るわけですが、保証人になれないと自分だけではなく家族といった他の方にも大きな影響があります。

携帯端末代(スマホ端末代)の分割購入ができない

信用情報がブラックリストに載っている状態でも、自己破産などを行った後でも携帯電話の新規契約自体はできます。

ですが、端末に関しては一括支払いはできても、分割購入することができないのです。

以前は、携帯電話の端末を分割購入することも可能でしたが、電気通信事業法改正の流れにより、2019年秋の施行以降は通信料金と端末代金の分離が義務化されたことによりきなくなっています。

分割支払いができるという時点で、信販会社等を通じた分割払契約を締結することになりますので、現代では分割購入は禁止されているのです。

もちろん、端末の一括支払い自体はできますので、端末自体が買えないということまではないです。

消費者金融のカードローンの支払いは待ってもらうことはできる?

消費者金融の支払いに関して、どうしても返済が厳しくて滞ってしまいそうなときには、何とか支払いを待ってもらえないだろうか?

というようなことが考えられます。

期日がはっきりとしている以上、返済に関してはその期日までに返済できなければ、約束を破っていることになるので支払いをする旨の連絡などが来るのです。

ですが、事前に消費者金融の方との相談をすることによって、カードローンの支払いを待ってもらえることもあります。

現代では無理に取り立てをしてきませんので、消費者金融側も事情さえ分かれば出来る限り穏便に済ませようとしてくるのです。

また、支払いを待ってもらうような場面でも信用情報などに乗るなど不利益があります。

ここでは支払いを待ってくれるかどうかに関する情報や、延滞した際のペナルティを回避する情報も紹介します。

原則的に支払いは待ってもらうことはできない

原則的に理由があっても、あらかじめ支払いをしてもらう期日は取り決められているので、原則的に支払いを待ってもらうことはできないです。

お金が支払えない理由について様々な事情があるでしょうが、事情があるからこと言って組んでもらえるようにはなっていません。

債務者側の怠惰であるケースでも、どうしてもお金が入ってこないようなケースでも期日までに支払いがなければ、その日から督促の連絡や遅延損害金の発生しますし、信用情報にも支払いの遅延が発生した旨が記載されます。

もちろん、返済が遅れることが何度も起こることによって、今後の住宅ローンやカーローン、クレジットカードなどの審査にも影響が出てしまいます。

返済日が決まっている以上、返済をかかさず行うことが原則です。

正当な理由がある場合に限り1ヶ月の猶予が認められるケースがある

ただし、消費者金融側も有無を言わさずすべてがダメとというものではないです。

正当な理由があれば、1ヶ月の猶予が認められるケースがあります。

事前に返済期日に間に合わないとわかったら、すぐに消費者金融側にいつまでに返済できるかの連絡を入れれば、消費者金融側も多くの場合、猶予を認めてくれるのです。

消費者金融側としても、事前に連絡を入れてくれること及び返済が少し遅れることさえわかれば、無用に事を荒立てる必要もありませんし、相手の返済の意志がわかるのならそれだけで十分です。

もちろん、返済が遅れる理由に関しては、単に債務者が返済を忘れていたとかではなく、急な病気になったケースや会社からの給与が遅延しているといった、返済が遅れるに足る正当な理由は必要になります。

利息だけでも支払えば返済滞納は免れる

元本の支払いまでしたいけど今月は厳しいとなったときには、利息だけでも支払うことで返済滞納を免れることもできます。

もちろん、消費者金融側に黙って利息のみを支払するだけではなく、今月分は利息分しか支払えない旨を伝えたうえで返済することが必要です。

利息分さえ支払っていれば、遅延損害金や支払い督促の連絡もありませんので、返済が厳しい場面で利息のみを支払うのは助かります。

ですが、利息だけ支払っていても返済額が減っていくわけではありませんし、トータルで返済する金額はさらに増えてしまうものです。(SMBCモビットの返済額が減らない・終わらない原因はなぜ?)

苦しい時にだけ利用する方法であり、普段から利息だけの支払い方法を使わなければならない状態なら、返済方法や金額などを見直しが必要となります。

消費者金融の返済できない時の対処法

普通に生活している状況では、消費者金融に対して返済できないというような段階に入っている人もいます。

借金の度合いによって変わってきますが、返済が難しくなってきていることを誰にも相談できず、自分一人で抱え込んでしまって苦しい思いをする人もいるでしょう。

しかし、借金の返済が難しくなってきても、今の状況から立て直していく手段は複数ありますので、諦めないでやれることを探していける状態の人もたくさんいます。

ここからは、借金の返済が苦しい状況にある人のための具体的な対策や、困ったときの相談先、最後に頼るべき機関などを紹介します。

借金で苦しい状況であり、どうにかして現状を打破したい、借金を早く返すコツがあるなら知りたいと思っている人は、この内容を吟味・検討していくのがおすすめです。

消費者金融会社に連絡をして返済方法について相談をする

期日までに返済できないと判断できる時点で、消費者金融側にすぐ連絡を入れることをおすすめします。

消費者金融側としては、連絡なく返済が滞っていることが一番気になることであり、返済意志が確認できなければ、返済するための措置を取らなくてはならないです。

ですが、返済について事前に遅れることが伝わっていれば、返済に対する督促などをしなくてもいいものですから、消費者金融側としても余計な連絡をしなくてよくなります。

ですので、まずは返済ができないと判断できる場面では、すぐにでも消費者金融側に連絡を入れるのがおすすめです。

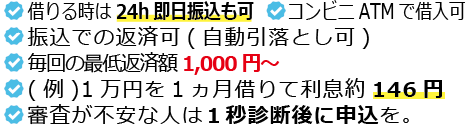

| 返済ができない時の電話番号一覧 | 連絡先 | 電話番号 | 受付時間 |

|---|---|---|---|

| プロミス | プロミスコール | 0120-24-0365 | 平日9:00~18:00 |

| アコム | アコム総合カードローンデスク | 0120-629-215 | 平日9:00~18:00 |

| アイフル | 会員専用ダイヤル | 0120-109-437 | 平日9:00~18:00 |

| SMBCモビット | モビットコールセンター | 0120-24-7217 | 平日9:00~18:00 |

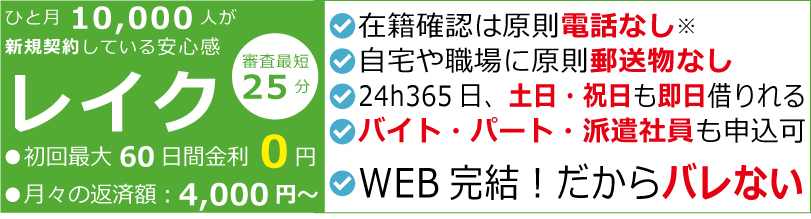

| レイク | 0120-09-09-09 | 平日9:00~18:00※オペレーター対応 |

この際に、消費者金融側にはいつまでの日付で返済ができるかという旨も連絡しておく必要があります。

低金利の銀行カードローン・おまとめローンで借り換えする

返済が厳しいという時には、今利用している消費者金融から低金利の銀行系カードローンやおまとめローンへの借り入れをする方法があります。

消費者金融は銀行系カードローンやおまとめローンに比べると金利が高く設定されており、金利が高い分返済する総額が大きくなってしまいます。

更に、複数の消費者金融から借金をしている状態ですと、各消費者金融に対して逐一返済や連絡などをするのはそれだけでも手間がかかるというものです。

金利ややり取りの面倒さを減らすという面でも、低金利のところで借り換えをして、少しでも借金の負担を減らす方向にしておけば、返済が楽になるケースがあります。

ただし、借入をしたのはいいものの、それでも返済が厳しいという時には別の返済手段などが必要です。

日雇い・日払いのバイトで稼いで返済する

借金が返済できないで苦しい状態というのは、収入が支出に比べて少ないという状況です。

働いてはいるものの、収入が少なく毎月赤字で苦しい時には、日雇い・日払いバイトを利用することをおすすめします。

現在ではスマホ一つで空いている時間にちょっと働けるというような、スキマバイトができるアプリケーションも出てきており、以前に比べれば日雇い・日払いのアルバイトもしやすいです。

普段働いている時間以外で、時間が空いているときや急に予定がなくなったときに積極的に仕事をすることを進めていけば、借金返済用の資金をいくらか貯めることができます。

アルバイトの時間や収入については、仕事内容や労働時間がバラバラではありますが、4,000円程度の仕事を週8回やるだけでも32,000円も手に入りますので、月の返済額にしては十分な額です。

フリマやリサイクルショップで不用品を売ってお金を作る

自力で稼いでいくだけではなく、その他にもフリマやリサイクルショップで不用品を売ってお金を作る方法もあります。

今すぐお金が必要な時には、リアル実店舗です。セカストなどのリサイクルショップは、現代では多種多様なものがあり、これは売れないだろうと思っているものでも意外に値段が付くこともあるのです。

お店によって得手不得手な商品がありますが、不用品も一気に処理できる面が強みになります。

また、フリマアプリのメルカリやラクマを利用する場合ですと、個人間のやり取りや郵送など、リサイクルショップよりも手間がかかりますが、物によっては高額値段で取引されるケースもあります。

リサイクルショップでは売れないものでも、意外なものに値段が付くこともありますので、ゴミだと思って捨てる前に不用品を売ることもおすすめです。

親族や知人に一時的にお金を一借りる

自分ができる限りの範囲でいくら働いても、家にある不用品を売却しても返済が厳しく、かといって新しく消費者金融などにお金を借り入れするのは難しいとなったら、親や知人にお金を借りる方法もあります。

親族や友人からなら金利を請求されることはほぼないですし、返済期日も割と幅を利かせることもできますので、借金の返済日を気にしすぎなくて済みます。

周囲に頼れる人がいるのであれば、一時しのぎの手段としてお金を貸してもらい、余裕がある状態で親や友人に返済できるのが理想です。

もちろん、あまりに頼りすぎて、何度もお金を借りることになると、親族や知人との関係も悪化しますので本当に困った時だけ利用するようにしましょう。

法テラスで相談する

借金の返済がかなり苦しい状態であり、弁護士や司法書士に債務整理を相談しないといけない額になってきているけど、相談するお金もないというような時には、「法テラス」にて相談することをおすすめします。

法テラスは、国民の法的トラブル解決に関して支援を行っている機関です。

法テラスは無料で相談を行っているだけではなく、相談者の収入や財産が基準以下だった場合には、弁護士や司法書士に関して費用を肩代わりしてくれる制度も有しています。

お金がないから弁護士などに相談するのもためらわれる方でも、気軽に相談することができます。

日本クレジットカウンセリング協会で相談する

また、法テラス以外にも借金関連の悩み相談ができるところはあり、その一つが「日本クレジットカウンセリング協会」になります。

日本クレジットカウンセリング協会は公益法人であり、主に複数の業者から借金をして多重債務に陥った人を対象としており、消費者保護の立場から中立的なカウンセリングを行っている法人です。

相談及びカウンセリングは無料で行われており、場合によっては任意整理や家計環境の改善といったことも支援してくれます。

名前に関してはあまり聞いたことがないのではありますが、かなり豊富な実績がある団体ですし、多くの人の生活再建に携わっている法人です。

多重債務の状態を誰かに相談したいと思っている人にはおすすめです。

日本貸金業協会の貸金業相談・紛争解決センターの窓口で相談する

「日本貸金業協会」は、貸金業を営んでいる業者全般の管理・監督をするために作られた自主的機関です。

ここに正規の大手・中小の貸金業者が登録されているものであり、協会側は各消費者金融が法規にのっとって運営されているかを監視しています。

日本貸金業界はその外にも、借金返済などの相談、多重債務者救済のための貸付自粛制度の受付、苦情・紛争解決の窓口として「貸金業相談・紛争解決センター」を運営しています。

相談は無料であり、前述した内容以外にも、多重債務に陥らないためのカウンセリングや正しい家計管理の支援などを行っています。

本格的に生活再建を目指している場合や、借金を他人に止めてもらう手段を使いたいときにおすすめです。

弁護士や司法書士に債務整理を相談する

任意整理や自己破産といった段階まで、借金の返済が難しい状態になってきたら、弁護士や司法書士に債務整理を依頼することをおすすめします。

法律の専門家であり、借金返済ができないような状況でも、プロの方が債務整理手続きをスムーズに行ってくれますし、どのような債務整理の手段が適切かを丁寧にアドバイスしてくれます。

闇金融などの違法なところから借り入れした場合であっても、法律家が間に入ってくれることにより、法外な請求ができないようにストップもかけてくれますので安心です。

どうしても借金が返済できないという段階になってしまったなら、専門家に頼るしかありません。特に債務整理に詳しい弁護士や司法書士の方を探すとよりスムーズに事が進みます。

消費者金融の延滞で借り逃げ・バックレ・踏み倒しはできない理由

消費者金融からの借金が返済できないことにより、延滞し続けている状態がどうにもならなくなったので、借金の踏み倒しをしようと考える方もいます。

今でも夜逃げというような選択もあり、借金返済ができないがために姿をくらますことも珍しくはないです。

ですが、現代において借金の踏み倒しをすることは相当難しいものであり、消費者金融側も踏み倒しをさせないための手段を用いてきます。

また、借金を延滞し続ける場合には、債務整理などをするよりもさらに多くのデメリットを発生させるのです。

具体的に消費者金融の延滞で踏み倒しなどをしようとする際にどんなことが起こるのかをここから紹介しますが、借金で苦しい状態にある方は夜逃げなどをしないでしっかりと債務処理することをおすすめします。

借金の時効はあるが成立はしないから

借金に関して事項というものは存在し、債権発生から10年を経過したときには時効により消滅するものです。

ですが、消費者金融で作った借金に関しては、時効が成立させないように動いてきます。

消費者金融は、借金が時効になる前に債権回収に動いてくるものであり、滞納が3ヵ月以上たつとすぐに裁判を起こすとともに、判決後に強制執行にて債権回収を行います。

債務整理の段階に入ったとしても、自己破産をするような場合でなければ任意整理などで債権回収を進めていきますし、この段階でも支払いが滞納されれば、こちらも裁判にて債権回収という流れです。

借金が時効になるまで借金回収をほったらかすのは、消費者金融としてはまずありえないことです。

遅延損害金には時効は関係なくずっと発生し借金は増え続ける

遅延損害金については、時効が進行している段階であっても発生し続けます。

遅延損害金は支払い遅延が出始めた段階で計算され始めるので、約束の支払い分がない限りはそのまま遅延損害金が膨らんでいきます。

借金をほったらかしにしておくだけでも、通常の金利以外にも膨らんでいきますから、逃げていてもより大きなお金を請求されるというリスクが増えていくだけです。

前述した時効に関しても、消費者金融は時効を成立させないように動いてきますので、遅延損害金が時効により消滅することはほぼあり得ないです。

借金が膨らむ前に、債務整理などを行うことで遅延損害金の発生を止めることができますので、借金が増えないように逃げないことをおすすめします。

信用情報のブラックは続行するので新規ローンが組めないなどデメリットは続く

夜逃げや踏み倒して逃げ回るというようなことをしても、信用情報はブラックの状態のままですから、借金返済から逃げおおせても新規ローンは組めないです。(CICの異動が早く消える方法はある?)

借金を返済しない限り、信用情報にはずっとその金融事故情報が残り続けるものですから、逃げた先で新しい生活を始めようとしたところで、新規借り入れなどはずっとできないままとなります。

信用情報がずっと変更しない以上、ローンを組みたくても返済能力がないとみなされるので、下手をすればほぼ一生新規でローンを組めない状態が続くのです。

そうなれば、まともに家や車を購入すること自体も難しくなり、毎日の生活をしていくにも大変困難になります。

借金はしっかりと返済しなければ、今後の人生に大きな影響を与えますので、絶対に踏み倒しなどをしないようにお金を管理すべきです。

>>今すぐお金を借りる【最新ランキング】<<

>>今すぐお金を借りる【最新ランキング】<<