住民税は納税者のライフスタイルにより普通徴収・特別徴収でそれぞれ異なる納付タイミングで納税します。

期日までに住民税の納付が難しい場合は住民税の分割申請をおこない、分割回数を最大12回まで延長したり、住民税の猶予・住民税の減免などの支援制度を受けることができます。

しかし住民税の督促無視・滞納者の横暴な姿勢などで、市税事務局の職員に悪質な滞納者と判断されてしまうと、上記の救済措置を利用して住民税のトラブルを解決することはできません。

その場合は住民税を期日までにクレジットカード・電子マネーで支払い、後日支払い方法を一括払いから分割払いに変更することで対処できます。

住民税の滞納は行政を相手にした規約違反であり、最短1ヶ月で財産が差し押さえられるリスクがあるため、金融機関の借金ペナルティより重く取り返しがつかない結果を招くことになります。

- 住民税の分割は市税事務局の職員に相談し申請書類を作成する

- 住民税は普通徴収が6月・8月・10月・1月の年4回、特別徴収が毎月の年12回

- 住民税が払えないときは分割申請・住民税の減免・住民税の猶予の支援制度を利用する

- 住民税の分割は原則12回以上は分割できない

- 住民税はクレジットカード・電子マネーで後から分割返済できる

お金借りるEX:山口

お金借りるEX:山口

住民税納付に困ったら分割・猶予・減免の方法を相談できる

住民税の納税を払いたくても払えないような状態になっても、絶対に滞納せずに行政が提供する支援制度を上手く利用して適切に住民税を納税してください。

住民税は普通徴収・特別徴収に区分され、納税回数は原則4回・12回というルールですが、住民税の猶予・住民税の減免の支援制度を使えば、1年以内の納税期間延長や住民税の減額・免責が可能です。

生活に困窮し先の見通しが立たない場合でも、住民税の問題を解決する救いの手が差し伸ばされていることを忘れてはいけません。

住民税の問題を解決する支援制度を受けるためには、住民税の納税に前向きな姿勢をとり、誠意ある対応で市税事務局の職員にポジティブな印象を与えることが何よりも重要です。

住民税の督促電話を無視したり相談員に横暴な態度を示すような人は、せっかく差し伸べられた支援制度を、自ら利用できない状況に改悪していることに気付かなければいけません。

住民税の分割とは

住民税は納税者のライフスタイルによって普通徴収・特別徴収の2つのカテゴリーに分かれます。

住民税の普通徴収

- 納税対象者は個人事業主・無職・自己都合で特別徴収から普通徴収へ切り替えた人

- 6月・8月・10月・1月の原則4回で住民税を納税する

住民税の特別徴収

- 納税対象者は会社に勤め給料で収入を得ている人

- 原則毎月の給料から天引きされるため12回で住民税を納税する

住民税は普通徴収年4回、特別徴収年12回という分割回数で、前年度の所得に応じた納税金額を支払うことが義務付けられています。

会社で働いている人であれば特別徴収で住民税が自動的に給料から天引きされるため、特に意識しなくても住民税が滞納状態になることはありません。

対して退職し現在無職の人・個人事業主などで自分で収入を得ている人は、普通徴収というカテゴリーで6月・8月・10月・1月のタイミングで自分で住民税を納税しなければいけません。

住民税の滞納が起こるのはこの普通徴収の納税タイミングが多く、これまで特別徴収だった納税者が普通徴収に切り替わったことで、収入や生活状況の問題からトラブルになっています。

年度内(3月末)、12回以内で分割をする

住民税は原則として前年度の所得で確定した納税金額を、翌年6月以降に一括・分割で納税しなければいけません。

現在会社で働いている人は、毎月の給料から住民税が納税されるため、年12回の納税が自動的におこなわれているので住民税の滞納は起こりません。

住民税の納税がスタートする6月までに退職し収入がなくなった人でも、前年度収入で決められた住民税の納税義務が発生します。

仮に年度内の3月末に退職し無職になった場合、住民税の納税タイミングである6月までの間に、3・4・5月分の住民税に関しては特別徴収として、雇用先の会社が事前に給料から差し引いて納税します。

6月以降の住民税は再就職するまでは原則として普通徴収として支払うことになり、年内4分割で住民税の納税が難しい場合は、残りの住民税の総額を12回までの分割払いで納税できないか相談しなければいけません。

長期的な分割

納税者のライフスタイルや収入状況によっては、普通徴収の分割回数を12回以上に分けて、住民税を少額金額で長期的に支払いたいと思うかもしれません。

しかし原則年4回の分割払いを分割申請で延ばした場合、住民税の分割回数は最大で12回までしか許されていません。

長期的な分割での住民税は遅くても12回目の納税タイミングで、住民税を支払い切る返済プランが必要になります。

仮に住民税の納税を12回以上の分割回数に増やしてしまうと、前年度の住民税の支払いが完了する前に6月に入るため、未納状態で本年度分の住民税の課税がスタートする住民税の二重納税が起きてしまいます。

住民税の猶予とは

住民税の納付は地方税法第15条に明記されており、納付の猶予・徴収猶予によって一時的に納付期間を延長することができます。

住民税の納付延長期間は原則として最長1年間とされ、延長期間内であれば納付予定の金額・既に滞納している住民税と延滞金の猶予が認められます。

申請者の滞納状況や生活環境により延長が認められる期間は変わるため、住民税の猶予を申請しても1年を待たずして、市税事務局から住民税の納付書が郵送されるケースもあります。

支援制度が認められるケース

- 災害・盗難で財産を失った

- 本人・扶養者が病気・怪我で生活が困窮している

- 事業の廃止・休止

- 本来の期限から1年後に住民税の金額が確定したなど

住民税の猶予が認められる申請条件は地方自治体によって異なるため、所定の市税事務局に電話確認をおこない詳細を聞くのが確実です。

既に住民税を滞納している人でも申請できるケースもあり、申請が通れば生活負担を軽減しながら住民税を納税する準備期間を確保できます。

住民税の減免とは

地方自治体の政策によっては市民の生活状況を鑑み、住民税の減免制度を導入している市税事務局もあります。

住民税の減免申請が通れば一定金額の住民税の減額や全額免除が認められるケースもあるため、生活に困窮しどうしても住民税の支払い期日にお金が用意できない人は申請を検討してください。

住民税の減免の対象者

- 生活保護受給者

- 失業などで前年度の所得を大きく下回る

- 障がい者・学生・未成年者など

リストラや病気などの理由で退職し次の就職先を探している人は、ライフスタイルに大きな変更を余儀なくされているケースが少なくありません。

また生活保護で収入が公的支援金のみという人も、原則通りに住民税を納税することは現実的ではないでしょう。

住民税の減免制度は住民税を払うことが難しい正当な理由が認められるケースでは、申請者にとって大変有益な支援制度になることは間違いありません。

納税に困っても無視や放置はしない

日常生活の中で予期せぬトラブルや不運に見舞われるリスクは一定確率で存在します。

時には本人の意思に反してお金に困り、住民税の納税から逃れたくなるような状況に追い込まれることがあるかもしれません。

しかしどんなに住民税の納税が難しい場合でも、住民税の督促の電話連絡や書類を無視や放置は絶対してはいけません。

住民税の猶予・住民税の減免などの支援制度を申請し、本人が適切な行動を起こさない限り、住民税の徴収がストップすることはありません。

住民税の無視や放置は市税事務局に悪い意味で目を付けられることになり、今後の納税支援制度の申請にも大きなマイナスになるリスクが高まります。

住民税の滞納は金融機関からの借金の滞納と本質的に変わらないということを理解し、自ら進んでデメリットを受けるような行動はやめましょう。

退職後の住民税にも注意が必要

仕事を退職し無職になった場合でも、住民税の納税義務は継続します。

「無職になったから住民税は払わなくていい」と考える人も少なからずいるようですが、残念ながらそれは大きな間違いです。

普通徴収であれば納税者が3月15日までに確定申告した情報を基に、前年度の所得を確認し住民税の金額を算出しています。

そのため現在の収入状況に関係なく、6月・8月・10月・1月のタイミングで住民税を納税しなければいけません。

また退職するタイミングで住民税の納税ルールも異なり、退職後すぐ再就職する場合は雇用先が継続で特別徴収をおこないます。

本年1月1日~5月31日の間で退職した場合は、原則として5月分までの住民税は特別徴収されますが、特別徴収ができなければ普通徴収で住民税が請求されます。

6月1日~12月31日の間で退職した場合は、退職日の月までの住民税は特別徴収、翌月からは普通徴収として住民税の納税義務があるので注意してください。

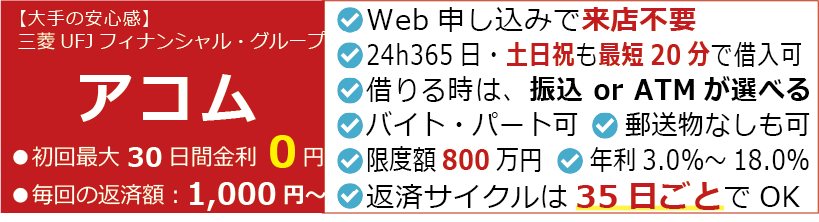

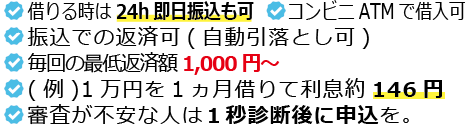

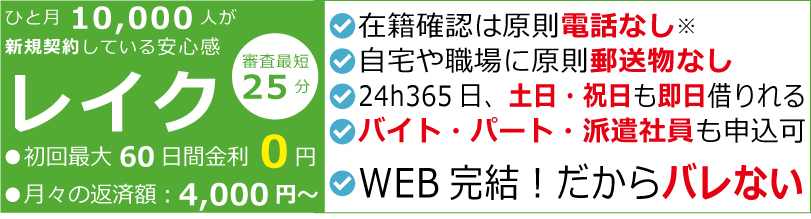

>>住民税の分割を断られた時に、一時的に今すぐお金を借りれるおすすめ【最新版】

住民税を分割する方法

住民税の分割方法は基本的に市税事務局に住民税の相談をし、住民税の分割申請をおこなう方法があります。

相談を受けた職員の判断や申請状況によって審査難易度が変わるため、審査基準は市区町村によって異なることを知っておきましょう。

一般的に常識や誠意を欠いた申請者は、分割申請が認められないことが多いことは共通事項のようです。

市税事務局での分割申請で分納が難しいときは、クレジットカード・電子マネーで住民税を支払うことで、実質的に住民税を分割払いで納税することができます。

最初にクレジットカードカード・電子マネーで住民税の一括金額や分割金額を支払い、後日支払い方法を一括払いから分割払いに変更するという方法です。

クレジットカード会社が立替払いで払う住民税の金額を、後から契約者が任意の支払い回数で毎月返済すれば、市税事務局の分割申請に落ちた場合でも住民税の滞納を回避することができるでしょう。

市区町村の納税課に電話で相談、申請書類を作成する

住民税の納付期限が近づいているのに、記載されている納付金額が納付できないときは、住民票がある市区町村の納税課に電話連絡を入れましょう。

住民税の分割支払いはすべての人が受けられる支援制度ではないため、まず納税課職員に現在の事情を説明し、住民税の納税が分割できるかの相談をするのが先決です。

納税課職員との相談で前向きな回答が得られた場合は、申請用紙に従って必要事項を記載し住民税の分割申請書類を作成してください。

住民税を分割申請する市区町村によっては、来庁の他にインターネットからのオンライン申請で分割申請を受け付けている納税課もあります。

電話相談後はパソコンやスマートフォンから、電子申請で住民税の分割書類を作成することもできます。

クレジットカード払いをし、支払い回数を設定する

住民税の支払いにクレジットカード決済を利用する人が増えていることはご存知ですか?

実はクレジットカードの仕組みを上手く利用すれば、市税事務所に申請しなくても住民税の分割支払いをおこなうことは可能です。

住民税の支払いは普通徴収であれば納税期間が年4回ありますが、このタイミングでクレジットカード決済を使い住民税を支払います。

市税事務局はクレジットカードでの納税完了を確認しますが、厳密にはこの段階で銀行口座から住民税が即時引き落とされる訳ではありません。

住民税の支払い後にクレジットカードの支払い方法を、一括払いから分割払いに切り替えることで、結果として住民税を分割払いと同じ感覚で納税することができます。

住民税をクレジットカード払いするメリット

- 審査不要で住民税の分割払いができる

- 還元されるポイントを増やせる

住民税をクレジットカード払いするデメリット

- クレジットカードの契約に準ずる支払い回数しか選択できない

- 分割手数料が発生する

住民税をクレジットカードで分割払いするときは、支払い回数・手数料に気を付けて早期納税が完了できるような住民税の返済プランを立てましょう。

電子マネーで一旦支払い分割にする

住民税の支払いを電子マネーで支払う場合、後日分割払いとして分けて支払うことができます。

スマートフォンの普及に伴い、電子マネーは日常生活で欠かすことができない決済方法のひとつになっています。

そのため市区町村によっては住民税の支払いに電子マネーを導入し、住民税を支払う市民の利便性をサポートしています。

住民税の支払いに利用できる電子マネー

- LINE Pay

- PayPay

- auPAY

- d払い

- J-Coin Payなど

利用できる電子マネーの種類は住民票のある地方自治体によって異なるため、電子マネーで住民税を支払う人は事前に、所定の市税事務所に電話で確認することをおすすめします。

厳密にいうと電子マネー決済自体に住民税を分割払いする機能はありません。

あくまで電子マネー決済後の引き落とし処理をクレジットカード経由でおこない、クレジットカードの決済処理のタイミングで分割にして支払う仕組みとなります。

電子マネーをクレジットカードではなくスマートフォンの料金合算やチャージで払っている人は、住民税を電子マネーで支払っても支払い金額は一括で決済されてしまうので注意してください。

>>住民税の分割を断られた時に、一時的に今すぐお金を借りれるおすすめ【最新版】

住民税の分割を断られたケース

申請者の納税に対する姿勢・住民税の返済プランに合理性がない場合、住民税の分割申請を断られてしまうケースがあります。

実例として市税事務局からの住民税の督促電話や督促状を無視した・住民税の分割金額が低く完済が長期化するようなケースでは、高い確率で住民税の分割申請が却下されてしまうでしょう。

申請者に住民税の納税意思がなく分割しても滞納が起こると判断されると、残念ですが分割して住民税を払う術はありません。

住民税の納税に前向きだが少額納税で12回分割での完済が実現しない場合は、1回辺りの納税金額を上げることで分割申請が認められる可能性があります。

何とか状況を打開しようと分割申請に虚偽の申告で審査を受けてしまうと、行政機関の確実な裏取により嘘がバレ審査に落ちるという至極当然の結果になります。

督促状を無視したなど悪質で支払う意思がみられない

住民税を長期間滞納し何度も督促状を無視してしまうと、あなたの社会的な信頼が失墜し住民税の納税にも不利に働いてしまいます。

その顕著な事例として、滞納している住民税の分納申請の却下と一括請求の実施です。

基本的に住民税は滞納者の生活状況により12回までの分割払いが認められますが、過去の対応が悪質であると市税事務局・都道府県税事務局に判断されると、住民税を分割で支払うことは許されません。

督促状の内容を確認せず処分したり、市税事務局からの督促電話で横暴な対応をしていると、必要なときに必要な支援制度を受けることができません。

住民税の納税は法律で決められた義務であることを理解し、生活に困窮して支払えない場合でも滞納者の誠意ある対応が求められます。

分割支払いの金額が低く、長期間となる

住民税の滞納金額と延滞金額によっては、滞納者が希望する分割払いでの完済が長期化してしまうケースも少なくありません。

1回の分割払いの金額が低く完済が現実的でないと市税事務局が判断する場合、残念ですが希望する分割回数での支払いは認められません。

住民税の督促を無視せず前向きに相談している場合は、分割支払いの申請自体を断られることはありません。

あくまで滞納者の住民税の返済プランに問題があるため、希望する分割支払いの金額を上げ、12回で住民税の支払いが完了できる返済プランに変更することを検討してください。

12回に分割しても住民税の支払いが生活を苦しくすることは理解できますが、一括請求の生活負担に比べれば分割支払いで計画的に住民税の問題を解決する方が賢明です。

申告内容に虚偽があったことがわかった

住民税の分割申請はインターネットからの電子申請・電話相談・来庁相談の3パターンで申請書類を提出します。

このとき住民税の分割を有利に進めるために、相談で嘘をついたり作成した申請書類に事実と異なる記載をした場合、書類審査で申告内容に虚偽があったとして住民税の分割が認められないケースがあります。

住民税を一括で支払える生活の余裕があるのに、故意に先延ばしにするような自分勝手な理由で虚偽の申告をすると、市税事務所が事実確認後に滞納者の分割申請を取り下げます。

何かと理由をつけて住民税の納付を渋る人は一定数存在するため、市税事務局は申請内容が正しいかどうかの精査をしっかりとおこなっています。

嘘をついたら100%バレること・その後の申請に不利になることを理解し、住民税の分割申請は事実に基づき正確に記載することを徹底しましょう。

>>住民税の分割を断られた時に、一時的に今すぐお金を借りれるおすすめ【最新版】

住民税を滞納した時のリスク

住民税を滞納すると、滞納後1ヶ月までは7.3%、それ以後は8.7%の延滞金が納税金額に上乗せされます。

滞納20〜30日後に市税事務局から督促状が郵送され、滞納者の住民税の早期支払いを勧告します。

もし滞納者が督促状に従わず滞納を継続すると、10日後には滞納処分として給料・財産の差押えで住民税の残金を回収する方向へ行政が行動を開始します。

最短1ヶ月の住民税の滞納で滞納者の所有財産が処分されるという、非常に重いペナルティがハイスピードで執行されることは驚愕です。

一般的な金融機関の借金問題では滞納後約3ヶ月後に裁判となるため、比較してみると住民税を滞納することは絶対に避けるべき悪手であることがご理解いただけると思います。

それでも住民税の納税を渋る人は、自分が滞納しようとする相手が行政であることを冷静に考えなければ大きな痛手を負うことになります。

督促状が届き、延滞金が発生する

住民税は国の税金制度だから、滞納しても金融機関のような重いペナルティはないだろうと考えるのは早計です。

住民税を滞納すれば金融機関の借金問題と同様に、市税事務局から納税を求める督促が始まり、滞納者の生活に無視できない悪影響を与えます。

住民税の督促タイミングは滞納後20〜30日後にスタートし、督促状が滞納者の住所に郵送されます。

[令和3年1月1日以後] 1 納期限までの期間及び納期限の翌日から2月を経過する日までの期間については、年「7.3%」と「延滞税特例基準割合(※1)+1%」のいずれか低い割合を適用することとなり、下表①の割合が適用されます。

2 納期限の翌日から2月を経過する日の翌日以後については、年「14.6%」と「延滞税特例基準割合(※1)+7.3%」のいずれか低い割合を適用することとなり、下表②の割合が適用されます。(引用:延滞税の割合 – 国税庁)

例えば令和3年1月以降で住民税を滞納した場合、滞納後1ヶ月未満であれば7.3%の利率で延滞金が発生し、それ以上滞納してしまうと8.7%の延滞金が住民税の納税完了まで発生します。

給料や財産の差押えが始まる

督促状の郵送後も滞納者が住民税の納税に応じない場合、10日前後の間に住民税の滞納処分が執行されます。

滞納処分が決まれば滞納者が収入を得ている場合は給料から強制徴収され、無職の場合も預貯金のある銀行口座が差押えされます。

預貯金で滞納している住民税が賄えないときは、所有している自動車・不動産などの所有財産を処分してでも住民税を納税しなければいけません。

住民税滞納の一連のペナルティの流れは、金融機関で借金を滞納したときの訴訟による強制執行のペナルティに酷似していることに気付くでしょう。

市区町村の住民税の督促やペナルティを軽視し納税しなければ、短期間の間に正確な財務調査により滞納者の返済能力と換金可能な財産から確実な債権回収がおこなわれることを理解しなければいけません。

住民税が払えないときは必ず早期に分割申請・住民税の減免・住民税の猶予を受け、消費者金融からの即時借入・弁護士との債務整理で、法律を守り納税の義務を果たすことが重要になります。

お金借りるEX:山口

お金借りるEX:山口

>>今すぐお金を借りる【最新ランキング】<<

>>今すぐお金を借りる【最新ランキング】<<