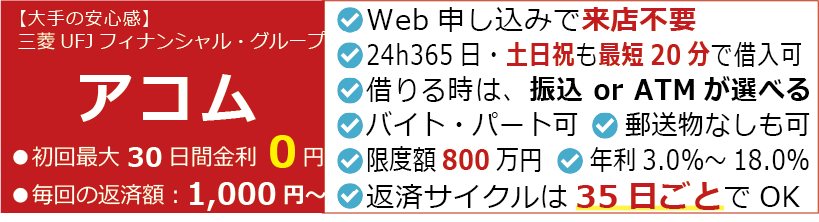

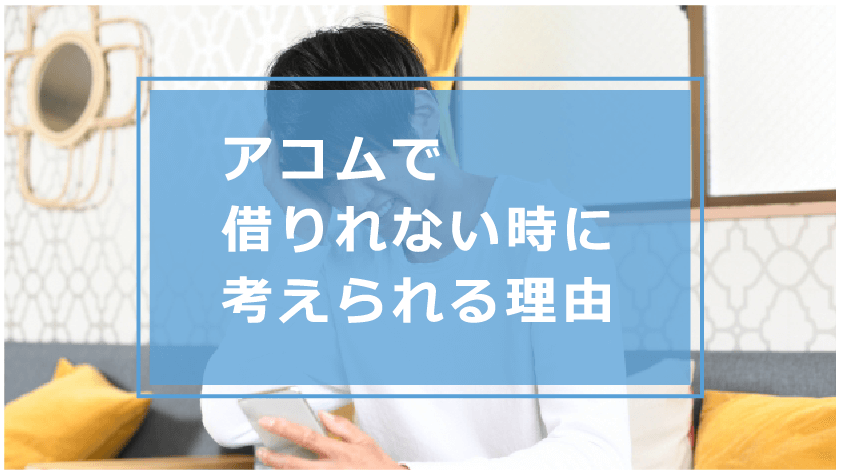

アコムで借り入れができなくなったときに考えられる理由や解決方法などを解説します。

アコムに限らずカードローンを利用していると、突然借り入れができなくなることがあります。

お金が必要なタイミングで、突然借り入れできなくなると誰もが困るのではないでしょうか。

しかし、突然借り入れができなくなる背景には様々な要因があります。

他社で滞納・延滞があったり、引っ越しや転職後の届け出を行っていないなどの行動でアコムの信頼を下げてしまいます。

借り入れを継続的に行えるようにするには、日々細かな行動からしっかりしていくことが重要です。

- アコムで借り入れできない時はアコムと他社の返済を行う

- アコムを返済したのに借りれない時はアコムに理由をはっきりさせる

- アコムで借りれない時は他社の審査を受ける

- アコムの限度額に達して借りれない時は増額審査で借りる方法もある

- アコムで借り入れできない状態にならないためにも届け出は必ず行う

アコムで借り入れできない時に考えられる原因・理由

アコムで借り入れができない時は、返済の遅れや届け出を行っていないなど、アコムからの信頼を下げてしまう行動をしていないか考えます。

アコムからの信頼が下がってしまった場合、前触れもなく借り入れができなくなってしまいます。処理の時間も必要となるため「返済したはずなのに」とならないためにも、余裕を持った返済計画を立てなければなりません。

また、他社での返済の遅延も影響するため「アコムじゃないから問題ない」と思わず、利用方法を守る必要があります。

さらに、転職や引っ越しの際などに必要な届け出も必ず行うようにしないといけません。

ローンの返済のみではなく、必要手続きも借り入れを継続的に行ううえで重要です。

アコムへの返済が滞納・延滞している

アコムに限らず、返済に遅延が発生すると追加借入が一時的にストップされることがあります。

遅延が原因でアコムからの借り入れを止められている場合には、早急に返済しなければいけません。

アコムからすると、返済する意思がないと見られる人に追加のお金の貸すことは、大きな損失になります。

貸し倒れのリスクもあり、何度か繰り返してしまった場合には「あまり返す気が無い人なのでは?」と思われても仕方ありません。

短期間で続いた場合には、信用を失い二度と借り入れができなくなる可能性も捨てきれません。さらに、返済期日に遅れると、遅延損害金が発生する可能性があるため、余計な出費も発生します。

万が一、返済期日までの支払いが難しい場合には、すぐにアコムに連絡し対応方法について相談が必要です。また、支出と収入のバランスを考え、返済期日にお金を用意できない状態を作らないこともとても重要です。

アコムへ返済したのに情報が反映されていない

アコムへの支払いを済ませても、即時に反映するとは限りません。

手続きを終えると通帳などへの記載も行われますが、金融機関のシステム上、返済処理の完了までには一定の時間がかかります。

そのため、各金融機関のシステム反映までの時間も計算して返済計画を立てなければなりません。

システム上であっても返済に遅れが出てしまった場合、アコムからの信用が下がってしまいます。

なお、時間が経過してもずっと反映されない場合には、アコムのカードローンデスクに問い合わせる必要があります。

返済したアコムの支払いが反映されるタイミング

| 返済方法 | 反映タイミング |

|---|---|

| インターネットバンキング | 支払い後30分以内※メンテンス時間あり |

| コンビニ提携ATM | 金融機関による |

| 口座振替 | 引落日(6日)から3営業日後の翌日 |

| 振込 | 金融機関による |

インターネットバンキングでは、手数料が掛からず、通常支払いから30分以内に返済が完了します。

原則24時間返済対応できますが、毎週月曜日の1:00〜5:00などメンテナンスの時間は処理が行えないため注意が必要です。

コンビニの提携ATMや振り込みでは、各金融機関によって異なるため注意が必要です。例えば、みずほ銀行では、月曜の9:00〜23:59の間であれば、受付完了から1分で振り込みが実施されます。しかし、土日祝の0:10〜8:59までの振り込みは、当日の9:30頃に振り込みが実施されます。

なお、他にも金融機関によって多様なパターンがあるので、事前に確認が必要です。

さらに、指定されている口座からの引き落としの場合、毎月6日に処理が行われます。残高に反映されるのは、引き落としから3営業日後の翌日となります。

他社借り入れ先での借入枠を増額した

アコムを含め、貸金業者からの総借入額が利用者の年収の3分の1を超えた場合はお金を借りられなくなります。(総量規制オーバーでもお金を借りたい時)

そのため、他社の借入枠を増やした際に、年収の3分の1を超えてしまい、アコムからの借り入れが停止してしまうため注意が必要です。

貸金業者からの借入総額は、アコムから個人信用情報機関に照会することでわかり、初回の審査時だけでなくカードローン利用中にも常にアコムが調べています。

アコムでの審査が通ったからと言って、他社で借入枠を安易に増額することは禁物です。

なお、他社のカードローンに限らず、クレジットカードのキャッシング機能を利用した借り入れについても計上されるため、覚えておかなければなりません。

勤務先変更を届けていなかった

契約後に転職などで勤務先が変わった場合には、アコムに届け出の提出が必要です。

また、異動など会社は変わっていなくても勤務地が変わった場合、同様に届け出が必要となります。

届け出を長期間に渡って行っていない場合には、借り入れが停止される可能性があるため、速やかに行う必要があります。

利用限度額は、借入申込者の収入に応じて決まります。

転職は収入の変化が起こりやすく、アコム側が返済能力を不安視してしまう可能性があるためです。

転職がきっかけで限度額を減らされることは基本的にはありません。

転職先の信用が低い場合や、給料の大幅な減少がみられる場合には、限度額を減らされる可能性もあるため注意しましょう。

なお、転職などでの勤務先が変わった場合の届け出は、スマホアプリや電話から行えます。必ず行うようにして、借り入れが止められないように対応が必要です。

収入証明の提出を求められたにも関わらず対応していない

50万円以上の借り入れを希望する場合などに、収入証明書の提出を求められる場合があります。

収入証明書の提出を依頼されたにも関わらず無視した場合、借り入れができなくなることもあります。

アコムへの借り入れ申請時に、同時に収入証明書の提出を求められる場合もあります。

なお、契約後に電話で提出の依頼を受ける可能性もあるため、覚えておかなければなりません。

(アコムの在籍確認はある?)

また、アコムで初めての申し込みの場合、未提出の状態だと審査を通過できないため、借り入れ自体できません。

他のカードローンで延滞をしている

他社のカードローンで返済が遅れている場合においても、アコムでの借り入れに影響する可能性が高いです。

アコムに限らず、カードローンなどを利用して借り入れをした場合に、信用情報機関と呼ばれる第三者機関に取引の情報が登録されます。

アコムで借り入れを行う前など、他社のカードローンの返済で遅延して場合には、遅延の記録がついてしまいます。

(アコムから一括請求された理由やペナルティや対処法)

契約時の審査で信用情報も確認するため、遅延の記録が残されてしまっている場合には審査通過は難しいです。

なお、延滞の記録は5年間は残り続けます。

とても長い期間になってしまうため、他社でのローン延滞なども起こさないように利用しないといけません。

信用情報に債務整理や強制解約など異動(金融事故情報)がある

他社でのカードローンなどで債務整理や強制解約、滞納などによって、信用情報に異動情報が記録されていた場合は借り入れができなくなる可能性が高いです。

信用情報とは、ローン契約、クレジットカードの支払い、借り入れ・返済状況、携帯料金の支払いなどを記録した個人の履歴です。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。

そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。(引用:株式会社シー・アイ・シー「信用情報とは」)

アコムを含むカードローン会社では、信用情報を必ず照会したうえで審査を行います。

他社のローンでの債務整理や強制解約など、金融事故が記録されている場合は「信用できない人」とみなされてしまうことが多いです。

信用情報に金融事故情報が記録されてしまった場合、確実にアコムに伝わります。

例えアコムでの返済はうまくできたとしても、他社で問題など起こしていた場合には危険度の高い人と判定されてしまいます。

アコムに限らず他社でも計画性をもって誠実に対応し、信用情報に金融事故の記録を残さないようにすることが重要です。

銀行の処理のタイミングで口座振り込みができない

各金融機関ごとに振込の処理にラグが発生する場合があります。

例えば、ゆうちょ銀行の場合だと土日祝の20:00~23:59までに振り込んだ場合、翌日の9:30頃に処理が進みます。

返済期日ギリギリの時間帯に振り込み形式で返済を行っても、処理が進まないため遅延になります。

遅延が繰り返されてしまうと借り入れができなくなるため、金融機関の処理時間も考慮した返済計画が大切です。

振り込み形式で返済をお考えの場合には、日程に余裕をもって返済するよう行動しなければなりません。

ATMの故障あるいはサービス停止時間

ATMの故障や営業時間外などでサービス停止期間である場合は借り入れが行えません。

基本的にアコムのATMは24時間年中無休営業していますが、毎週月曜日の1:00~5:00は点検作業が入るため利用できません。

他にも、コンビニなどでは主に深夜帯の23:50~4:00までの間にメンテナンス作業が入る場合があります。

サービス停止期間の場合には、時間を改めるかインターネット上などで借り入れを行う必要があります。

なお、ATMが故障している場合には、他のATMを使えれば問題ないです。

故障の場合は仕方ありませんが、サービス時間などを事前に確認してからの利用が良いと言えます。

ローンカードの磁気不良やカードが破損している

アコムのカードをATMなどに挿入した場合に、エラーメッセージとともにカードが返却される場合があります。

この場合は、磁気不良やローンカードが破損しているなどカード自体に問題が生じている可能性があります。

経年劣化が原因の場合もありますが、スマートフォンなど、磁力が強いものの近くに置いたりすると、磁気不良を起こしやすくなるため注意が必要です。

なお、磁気不良などでカードに問題がある場合には、再発行の手続きが必要です。

再発行は郵送または来店でできますが、早めにカードが欲しい場合は来店での再発行をおすすめします。

アコムのマイページにログインできない

インターネット上でアコムから借り入れを行う際には、マイページにログインを行います。

なお、ログイン時には半角英数字混合のWEBパスワードの入力が必要です。

ログイン時のWEBパスワードを忘れてしまったなど、マイページにログインできない場合には借り入れができないです。

WEBパスワードを忘れてしまったときは、スマホ上からでも再設定が行えるため、手続き後にログインできます。

しかし、誤った暗証番号を複数回入力してログインできなくなった場合には、アコム総合カードローンデスクへの連絡が必要です。

(参考:アコム 会員サービスによくある質問「マイページにログインできないのはどうしてですか?」)

アコムの限度額上限まで借りて借入できない時は増額審査を行う

アコムで急に借り入れできない!となる原因の1つに、アコムで定められている限度額を上限まで使い切ったことが原因として考えられます。

アコムの借入限度額は、審査申し込み時にアコムから伝えられる金額です。

初めての借入の場合の借入限度額の相場は約30万円~50万円ほどです。

その限度額を満額まで利用した場合、アコムで借り入れしようと思った時に借りれないといった状態になります。

アコムの借入限度額まで借りて借りれない場合は、増額審査を申し込むことでアコムから更にお金を借りることができる可能性があります。

具体的にアコムの増額審査の申し込み方法について以下で解説します。

アコムを増額するには?アコム増額審査の申し込み方法【最短即日で審査完了】

「アコムで限度額を増額したい」「アコムを増額するにはどうしたらいい?」とアコムの増額審査に悩む人は大勢います。

アコムの増額審査を申し込み方法は

- マイページ(インターネット申し込み)

- アコムATM

- アコム総合カードローンデスク

- 自動契約機(むじんくん)

の4つの申し込み方法です。

この中でアコム総合カードローンデスクは電話で完結することができ、状況によって手続きできないことがないためおすすめの方法です。

どの申し込み方法からも増額の手続きを進めることが可能です。

増額申し込みには審査が必ず必要です。増額審査の審査結果は最短即日で通知されます。

自動契約機で増額審査を申し込む場合、免許証などの本人確認書類が必要です。

アコムの借り入れの増額審査において以下のケースで収入証明書を求められます。

収入証明書が必要なケース

- 借入限度額が50万円を超える場合

- アコムの借入限度額と他社からの借り入れ額が合計100万円を超える場合

- 過去に提出済みの年収証明書が3年以上前のものであった場合

上記に該当する場合は、新しく年収証明書の提出が必要になります。

提出方法

- 自動契約機(むじんくん)

- スマホアプリ

- FAX

- 専用封筒

- マイページからアップロード

という方法で提出可能です。

アコムの増額審査において、在籍確認で職場へ電話することは原則ありません。

しかし、転職などで登録した職場と変わっていた場合、電話での在籍確認を行う可能性があるため、転職時は必ずアコムの勤務先の情報も変更しておく必要があります。

アコムが増額できないときは増額審査の期間をあける・他社で借入を申し込む

「アコムの増額審査に落ちた!」「アコムが増額できない」という人も一定数存在します。

アコムの増額審査に落ちるということは、契約者の信用情報に何か問題があったということも考えられます。

アコムの増額審査に落ちるよくある原因は以下の通りです。

- アコムの借入の履歴が短い(6カ月以内)

- 他社の借入件数や借入合計額が多い

- 過去に滞納や遅延を行った

- 信用情報にキズがついている

- 登録した個人情報と異なっている・ウソの報告をしている

アコムに関わらず、過去に滞納や延滞を行った人や信用情報に傷がついている人はアコムの増額審査に落ちる可能性が非常に高いです。

アコムの借入歴が6カ月未満などの借入をはじめて間もない人が増額できない場合は、期間をあけてアコムと継続的に取引を行うことでアコムからの信用をあげることができ、期間をあけたのち増額審査を通過できる可能性があります。

アコムを長年利用しているのに増額審査に落ちた人や、即日でお金を借りたい人はプロミスやアイフル、SMBCモビットなど他社で新しく申し込みしてお金を借りる方法もあります。

アコムと他社の消費者金融機関は審査基準も異なるため、アコムの審査に落ちてもアイフルやプロミスでお金を借りれたというケースもあります。

借りれないアコムで借り入れを復活させる対処方法

そもそも借り入れができない理由を把握できている人は少ないと思います。

アコムで借り入れをできるようにするには、アコムに直接問い合わせて理由を明確にすることが確実です。

本人は気づいていない場合でも、アコムへの返済ができていなかったり遅れていたりなど、理由はさまざま考えられます。

なお、信頼が下がっている場合には、お金の管理方法そのものを見直す必要もあります。

アコムに問い合わせをして理由をはっきりさせる

借り入れができなくなっている原因を明確にするためにも、アコムに連絡を入れてみると良いです。

総合カードローンデスクに直接連絡することで、なぜアコムで借り入れできないのか調べてもらえます。

アコム総合カードローンデスクの電話番号

0120629215 (0120-629-215)

受付時間は平日のみ 9:00~18:00です。

原因が明確になったら、対処方法を検討して実行し、再度借り入れが行えるように行動が必要です。

また、電話連絡は平日のみ受け付けており、休日は受け付けていないため事前にスケジュール管理が求められます。

返済ができていないのであれば返済をする

アコムへの返済ができていない場合には、速やかに返済をしないと借り入れが復活しません。

基本的には遅延などで滞納している分の返済が完了すれば、再び借り入れができるようになる可能性があります。

(アコムの返済の支払いが遅れたらどうなる?)

しかし、再度借り入れを再開するかはアコムが判断するため、絶対に借入が復活するとは限りません。

ただ、遅延が続くと信用情報に記録されてしまう可能性もあるため、早めに返済が必要です。

他社借り入れも返済をする

他社カードローンの返済に遅延がある場合、返済能力に問題があると判断されてしまうため、アコムからの借り入れができなくなります。

信用情報は契約後も定期的にチェックされるため、他社でのカードローンに問題があった場合記録されてしまいます。

アコムの借り入れを復活させたいのであれば、まず他社の延滞・滞納を支払わなければ復活しません。

総量規制に引っかかっている場合は、他社借り入れ先を解約することで、アコムでの借り入れが行える場合があります。

貸金業法で消費者金融などからの貸付総額は、年収の3分の1を超えてはいけません。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)

他社との契約を解約することで、借入の枠そのものがなくなります。

その分、アコムで借り入れができる金額が増えるため、再度借り入れが復活する可能性があります。

しかし、契約を解除することになるため、その会社から再度借り入れをしたい場合は審査を受け直す必要があります。

前回の契約時よりも審査基準が厳しくなっている場合もあるため、注意も必要です。

転職や引っ越しなど変更事項は速やかに連絡をする

勤務先や住所など、契約時の内容と変更がある場合には、速やかに連絡し変更する必要があります。

個人情報の変更を行っていない場合、借り入れが止められることがあり、追加の借り入れも行えません。

- アコム総合カードローンデスク (0120629215 平日9:00~18:00)

- 会員ページの「各種変更のお手続き」から手続きを進める

転職などで勤務先が変わっている場合、収入証明書類(源泉徴収票など)の提出を求められる場合もあります。

咄嗟に提出を求められた際に出せるよう準備しておくことをおすすめします。

ローンカードの交換、管理の仕方を見直す

ローンカードの磁気不良や破損などカード本体が原因で、借り入れが行えない場合もあります。

この場合、カードの再発行が必要となるため、店舗へ来店するかコールセンターに電話するなどの対応が必要です。

また、これまでの延滞や短期間で借り入れを繰り返すなどの行動は、アコムからの信頼を下げてしまいます。

信頼が下がってしまえば、アコムからの危険度の高い人と判定されてしまい、借り入れが難しくなります。

アコムから危険度の高い人と判定されないよう、お金の管理方法なども見直し、信頼を下げないようにすることが大切です。

細かな行動を積み重ねることで、信頼が戻れば再度借り入れが行えます。

アコムからの信頼を失う行動をすると借りれない状態になる

アコムでお金を借りている間に、アコムから信頼を失うような行動をするとアコムを契約していても借り入れできないことがあります。

アコムや他社での借り入れを滞納したり信用情報に傷がついていると当然アコムからの信用は下がりお金を借りれないです。

それ以外にも、滞納などはしていないが信頼を落とすような行動はあります。

アコムからお金を借り続けるためには、アコムからの信用をあげておく必要があるため、どのような行動が信頼を下げるのかを把握しておく必要があります。

アコムの返済の遅延・滞納を繰り返している

アコムからの信用を失う・アコムから信頼されない原因の1つにアコムの消費者金融で滞納・延滞を繰り返していることが考えられます。

アコムに返済期日に遅れると、アコムの情報に支払い期日を延滞したという履歴が残ります。

支払い遅れや滞納を繰り返すと、アコムに要注意人物という認定を受け一時的に借り入れができない状態になる可能性があります。

アコムの返済に支払い遅れないためにも、返済期日をしっかり理解しておく必要があります。

アコムの返済期日は前回の返済日から数えて35日目です。

追加で借入を行っても返済期日は延長されないため注意が必要です。

また、自分で返済期日を決めて返済する方法もあります。

返済期日を決めて返済する方法には注意点があるため把握しておく必要があります。

- 返済方法で「口座振替(自動引き落とし)」をご利用いただく場合は、毎月指定日は6日となります。

- 毎月指定日が当社の休業日にあたる場合は、翌営業日がご返済期日となります。

- ご返済期日までの間に追加でお借入やショッピング利用をされても、ご返済期日は更新されませんのでご注意ください。

- ショッピングの初回支払期日は新規の利用分を毎月20日で締め切り、翌々月の毎月支払日が第1回目となります。ただし、毎月支払日が21日以降の場合、第1回目の支払期日は締め切り日の翌月となります。

(引用:アコム「ご返済日・ご返済期限」)

また、指定した返済期日より15日前に入金すると、前月の追加入金扱いになり支払期日は変更されません。

他社金融機関で滞納・延滞を起こしている

アコムに関わらず、他社の金融機関で滞納や支払い遅れを起こすとアコムからの信用も失います。

金融機関に関わらず、携帯電話料金や光熱費などの生活費の滞納も該当する可能性が高いです。

プロミスやアイフルなどの他社の金融機関も信用情報機関に必ず加盟しているため、他社金融機関で滞納した情報はアコムにも必ずバレます。

他社で滞納したままアコムで借り入れや増額審査を行った場合、アコムから借りれないケースがあります。

アコムから借りたい・アコムから借り入れを続けたい人は信用を失わないためにも支払いの滞納をしないようにする必要があります。(他社借入はバレる?通過基準と嘘の申込みがばれた時のリスクやどこまでなら審査に通るか等を解説)

短期間で追加借り入れを繰り返した

短期間で追加の借り入れを繰り返すと、アコムから借入を停止されてしまうことがあります。

基本的に、限度額の範囲内であれば借り入れと返済は自由ですが、一定数超えてしまうと危険度の高い人と判定されてしまいます。

統計的に短期間で借り入れを繰り返す人は、ギャンブルにハマるなどで貸し倒れする傾向にあります。

(競艇で人生が狂ったケースや体験談)

また、限度額いっぱいになるまで多重債務に陥っている傾向にもあり、アコムからの信用を下がってしまう要因の1つです。

なるべく短期間で追加の借り入れは行わない計画を立て、アコムからの信用を下げないようにする必要があります。

個人情報が異なっている・ウソの情報や虚偽の報告をしている

転職や住所の変更、結婚や離婚で名前が変わったなどで、最初にアコムで登録した個人情報と現在の個人情報が異なった場合、住所変更や勤務先変更の個人情報を変更する必要があります。

アコムで登録した個人情報と相違している個人情報のままアコムを利用していると、アコムからの信用を失う原因になります。

また、アコムの個人情報を登録する際にウソの勤務先や電話番号、虚偽の住所で登録したことがバレた場合、アコムからお金を借りることができない可能性があります。

個人情報が変わった時は、アコムへ個人情報の変更を申し出る必要があります。

- アコムのスマホアプリから変更する

- マイページから変更する

- 名前または電話番号が変わる場合はアコム総合カードローンデスク (0120-629-215 平日9:00~18:00)

(参考:アコム 会員サービスによくある質問「氏名や住所、電話番号や勤務先の変更をしたいのですが、どうすればいいですか?」)

アコムへ個人情報を変更する連絡や申し込みをするときは、必ず本人で行う必要があります。

また、電話番号や氏名が変わった場合は必ず電話で変更した旨を伝えなけばいけません。

アコムに登録している情報と違う個人情報で登録すると、いつか必ずバレます。

バレて信用を失う前に、変更しておくことでアコムから急に借入できないということを避けることができます。

アコムで滞納・延滞するとログインできない?

結論から述べると、アコムで滞納や延滞をするとアコムのマイページにログインできるなくなる可能性があります。

これはアコムがカードローンの利用停止措置を行っている可能性が高いと考えられます。

この時点でアコムからの信用を失っていることがわかります。

また、マイページにログインできないとスマホアプリやWEBから借り入れすることはできません。

自動契約機(むじんくん)や電話で借り入れの相談をしても、借入ができない可能性が非常に高いです。

- アコム総合カードローンデスクに電話する(0120629215 平日の9:00~18:00)

滞納が原因でアコムのマイページにログインできない時の対処方法は、アコムの総合カードローンデスクに電話するしか解決方法がありません。

電話した場合、支払いを滞納しているためマイページがログインできない旨を伝えられ、支払い催促や支払期日を相談することになるため、すぐに支払ってアコムのマイページを使えるようにする必要があります。

滞納で使えなくなったマイページが復活するタイミングは、アコムの支払い遅れの返済金が返済されたことをアコムが確認できてからです。

アコムでご利用可能額あるのに突然借りれない!とならないための対策

突然借りれなくなる状況を作らないためにも、返済期日を守るなど、正しい利用方法を継続することが大切です。

加えて借り入れを行うには、ATMの営業時間内である必要があります。休日や深夜帯のメンテナンス時間中など、ATMが稼働していない時間に行かずに済むよう、事前に借り入れしておくなどの行動が必要です。

さらに、利用限度額の上限が近いと、借りれる金額が少ないために、突然借りれなくなる事態が起こりえます。このため、借金を増やさないような支出管理も重要です。

返済期日は必ず守る

カードローンでは返済に遅延・滞納があると、一時的にでも借り入れが止まるが一般的です。

お金が足りていないほかに、うっかりとして口座残高が不足していた場合においてもです。

(アコムの返済額が減らないのはなぜ?)

アコムの場合、返済が遅延が発生すると年率20.0%遅延損害金も発生します。

追加のお金を払うことにもなるため、返済期日は必ず守るようにする必要があります。

借金額を増やさない

アコムに関わらず、借金額は安易に増やさないようにする必要があります。

借り入れができる上限の金額は決まっており、借金額が多いと突然借りれなくなるという事態に遭遇する危険性が高いです。

利用限度額までに余裕があれば、借り入れしたいときに上限額に触れてしまう可能性が低いため、突然借りれなくなる可能性も下がります。

また、借金額が多いという事は借金が新しい借金を生む危険なサイクルを循環する可能性があるため、健全な状態とは言えません。

計画的な利用を心がける

まず借り入れを行うためにはATMの活動時間中である必要があります。

そのため、平日の昼間などに借り入れを行い、休日や連休中などに借り入れを行わずに済むように準備しておかなければなりません。

また、ギャンブルをしているなどで短期間で追加の借り入れを何度も繰り返すなど、アコムの信頼を失う危険性があります。

「無計画にお金を使う人」と判定された場合、借り入れが行えなくなるため、何度も借り入れを行わない工夫も必要です。

アコムの「返済お知らせメール」を利用して返済期日を把握する

「アコムで急に借りれない!」とならないための対策の1つにアコムの返済お知らせメールを活用して返済期日を常に確認することができます。(参照:【アコム公式】eメールサービスについて)

アコムの返済お知らせメールは返済期日の3日前と当日にメールでお知らせするため、2回確認することができます。

もしアコムの返済期日を忘れてしまった場合も、「ご返済期日経過後のご連絡」として支払期日を超過している旨のメールを送ってくれるためすぐに気づくことができます。

アコムのメールアドレスとドメイン

- ドメイン:online-a.com

- メールアドレス:acmail@online-a.com

メールの受信設定に制限を付けている人は、上記のドメインとメールアドレスを受信許可する必要があります。

注意点として、アコムを騙るフィッシングメールで詐欺被害にあうケースが増えています。

○件名

【アコム公式】登録資料のエラーを警告し、あなたのクレジットカードを一時停止します。○文面

こんにちは、アコム登録時に記入した個人情報が実際の情報と一致しないことをシステムが検出しました。

現在、ユーザーが個人情報を再提供する必要があります。

そうでなければ、クレジットカードの使用を一時停止します。(引用:アコム「【緊急】当社を騙るフィッシングメールについて」【アコム公式】登録資料のエラーを警告し、あなたのクレジットカードを一時停止します。)

アコムから原則このような個人情報の提供を促すようなメールは絶対ありません。

不審なメールを確認したらアコム総合カードローンデスクに連絡して確認しておくと安心です。

アコムの返済期日に間に合わない場合はすぐに対応・アコムに相談する

アコムの支払期日に返済が間に合わない場合、アコムの借入ができなくなる前にすぐに対応してアコムに支払い期日の相談をすることも借りれなくなることを防ぐ1つの方法です。

アコムの支払期日までに払えないとわかった時点で、アコムに電話で相談することでアコムに返済の意思があることを伝えることができます。

返済の意思があると、返済期日の調整を相談しながら行えたり、支払いを済ませた時にアコムの信頼を下げることを多少防げる可能性があります。

アコムからの信頼を下げる一番の行動は滞納したまま返済しないことです。

この場合、未払い金を返済しても次回の借り入れができなくなる可能性が高くなるため、支払えない場合は必ず早めに相談しておく必要があります。

アコムでご利用可能額が0円のまま借入できない時の対処方法

アコムでの利用可能金額が0円の場合には、他社から借り入れができないか検討すると良いです。

会社によって審査基準は異なっているため、アコム以外であれば追加の借り入れが行える可能性があります。

ただ、総量規制額には十分注意しながら追加の借り入れが行えないため、注意が必要となります。

また、信用情報に記録されている場合には、消える時間まで待つことが大切です。

記録されてしまうと他社での借り入れ時など、広く影響が出てしまうため、記録されないような意識が重要です。

アコム以外で審査を受ける

アコムで借り入れできない場合、アコム以外のカードローンに申し込むことが1つの手段です。

ローンの審査基準は金融機関によって異なるため、プロミスやアイフル・SMBCモビットなどであれば問題なく借り入れができる場合もあります。

しかし、総量規制額に余裕がある場合に限るため、年収の3分の1までの借入という上限に達している場合には使えないため注意しましょう。

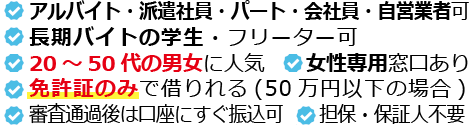

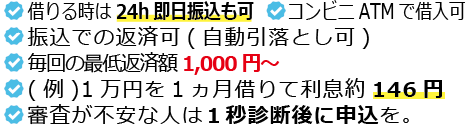

プロミスの審査は最短3分・即日借り入れに対応

アコムで借り入れできない時の対処方法の1つに、プロミスに申し込みお金を借りる方法もあります。

プロミスは申し込みから借り入れまで最短3分、原則在籍確認の電話なしなので誰でもバレずにすぐお金を借りることができます。

以下がプロミスの基本情報です。

| プロミス | |

|---|---|

| 申し込み条件 | 安定した収入がある人 |

| 年齢制限 | 18歳~74歳 |

| 審査時間 | 最短3分 |

| 申し込みから借り入れまでのスピード | 最短3分 |

| 金利(年利) | 4.5%~17.8% |

| 在籍確認の方法 | 原則電話での在籍確認なし |

| WEB完結 | WEB完結可能 |

| 自宅への郵送物回避 | 可能 |

| 遅延損害金(年率) | 20.0% |

| 借入限度額 | 1万円~500万円 |

| 無利息期間 | 初回借り入れ日の翌日から30日間 |

プロミスは最大の利息が年利17.8%と他社の消費者金融と比べて低い金利でお金を借りることができます。

また、WEB完結可能・原則在籍確認の電話なし・郵送物を回避できるという点から家族や職場にお金を借りていることがバレにくいカードローンです。

初回借入日から最大30日間無利息期間のサービスもあります。

プロミスで契約手続きだけ行い、お金が必要なタイミングでお金を借りることで無利息期間を活用することもできます。

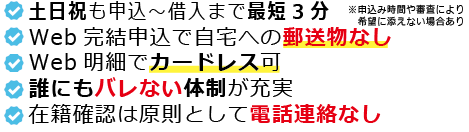

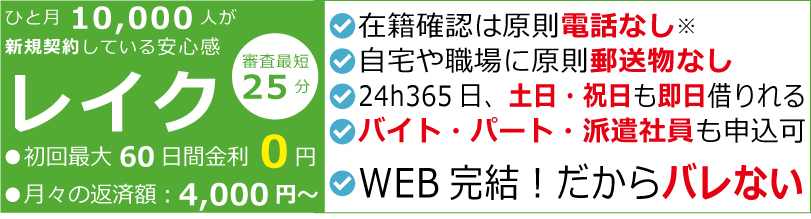

アイフルは独自審査のためアコムで借りれない時も審査に通る可能性がある

プロミスで借り入れできない、プロミス・レイクの審査に落ちた人も独自審査を行うアイフルに申し込むとお金を借りれる可能性があります。

アイフルは他社と違って独立している貸金業者です。

どこの大手金融機関にも属さないため、独自の審査によりスピーディでありながら審査も通過できる可能性があるカードローンです。

アイフルの基本情報は以下の表で確認することができます。

| アイフル | |

|---|---|

| 申し込み条件 | 定期的な収入がある人 |

| 年齢制限 | 20歳~69歳 |

| 審査時間 | 最短20分 |

| 申し込みから借り入れまでのスピード | 最短20分 |

| 金利(年利) | 3.0%~18.0% |

| 在籍確認の方法 | 原則電話での在籍確認なし |

| WEB完結 | WEB完結可能 |

| 自宅への郵送物 | 原則なし |

| 遅延損害金(年率) | 20.0% |

| 借入限度額 | 1万円~800万円 |

| 無利息期間 | 契約日の翌日から30日間 |

アイフルの審査・申し込みから融資までの時間も最短20分と、貸金業者の中では業界トップクラスの融資スピードを誇ります。

WEB完結可能・郵送物原則なし・原則電話での在籍確認なしのため、アイフルも知人・友人・職場の人にバレずにお金を借りることができます。

プロミスと違い、借入限度額が最大800万円でより多く借りることができます。

また、無利息期間は契約日の翌日から30日間のため、即日でお金を借りたい・今日中にお金が欲しい人にはアイフルの無利息期間が有効活用できます。

信用情報のブラックが消えるのを待つ

ローンの返済を延滞したまま放置してしまうと、信用情報に異動情報が記録されてしまいます。

異動情報が記録されるという事は、信用情報にキズがついた・ブラックリストになったことと同じ意味を指します。

- 返済日より61日以上または3ヵ月以上の支払遅延(延滞)があるものまたはあったもの

- 返済ができなくなり保証契約における保証履行が行われたもの

- 裁判所が破産を宣告したもの(破産手続開始の決定がされたもの)

一度、異動情報が記録されると約5年間は記録が残ります。

この期間中は、他社のローン審査や借り入れの審査は落ちる可能性が非常に高いです。

再度借り入れを行いたいとなった場合、信用情報の記録が消えるまで時間経過を待たなければなりません。

なお、5年とはとても長い時間のため、信用情報に記録されないような利用方法がとても重要です。

>>今すぐお金を借りる【最新ランキング】<<

>>今すぐお金を借りる【最新ランキング】<<