プロミスは金利4.5%~17.8%でお金が借りれるため多くの人が利用するサービスですが、滞納による遅延損害金の金利は20.0%(実質年率)と高金利です。

プロミスは滞納には厳しく返済期日翌日から遅延損害金、2日後からは電話督促などがスタートし、プロミスカード利用停止・強制解約と段階的にペナルティが重くなります。

訴訟により裁判になれば強制執行は避けられず、財産差押えという確実な金銭回収が執行されます。

返済に遅れそうなときはプロミスコール・会員サービスを利用し、返済期日の変更での当日返済で安全に返済を完了させましょう。

プロミスの返済金額を確保するには質屋を利用・弁護士による債務整理・他社金融機関の追加借入を検討し、契約者自身が積極的に自分の信用情報を守る行動をおこなうことが重要です。

- プロミスの返済に遅れると1日目から遅延損害金による金銭負担が起こる

- プロミスの返済遅れはプロミスカード利用停止・強制解約とセットで考える

- プロミスの返済日に遅れそうならプロミスコールで返済期日を変更する

- プロミスの支払いはインターネット・各種ATM・銀行振込・口座振替が利用可能

- プロミスの支払い問題で他社金融機関の借入は有効だがあくまで一時的な対処法

プロミスの返済に1日遅れるとどうなる?

プロミスの返済を甘く見ると、必ず後悔する結果になるため滞納は絶対やめてください。

返済期日を1日でも遅れてしまうと遅延損害金という遅延行為に対する高金利の利息が発生します。

その後も滞納を放置するとプロミスカードの利用制限・利用停止措置がとられ、契約者はサービス利用対象外として扱われます。

返済期日2日後からは督促電話がスタートし、プロミスは債権者という立場で金銭の回収を求めます。

度重なるプロミスの返済滞納により規約違反と判断されると、契約者の信用情報がブラックリストに記録され、信用情報機関とのやり取りで利用されます。

これは金融事故とも呼ばれ、デメリットから考えるとある意味手遅れと言わざるを得ない状態となります。

1日でも返済が遅れると遅延利息を支払わなければいけない

プロミスと契約をしている人・これから契約を考える人は、プロミス公式ホームページに記載されている遅延損害金をご存じでしょうか?

金融機関を選ぶときに金利を基準に選ぶ人は多くいますが、遅延損害金はペナルティとして存在し金利が高いのが特徴です。

プロミスでは契約内容により4.5%~17.8%の金利が利息計算に用いられますが、遅延損害金の金利は上限を超える20.0%(実質年率)で計算されます。

遅延損害金は契約者がプロミスの返済期日に遅れると、翌日から遅延利息として遅延損害金がカウントされます。

もちろんカウントが始まれば契約者が滞納金額を返済するまで、遅延損害金が1日ごとに加算されてしまいます。

1度遅延損害金が発生してしまうと契約者は必ず返済しなければならず、強引に督促を無視すると更なるペナルティが課せられます。

カードの利用制限がかかる、利用停止となる

プロミスの返済に遅れ滞納を放置してしまうと、プロミスが任意のタイミングで契約者のプロミスカードを利用停止にします。

突然プロミスカードでの借入が制限された場合、まずプロミスの返済状況や適切に返済が完了しているかを確認すべきです。

契約者が返済したと思っていても、口座残高不足で引き落としができなかったというパターンは返済トラブルでよくある事例です。

返済遅延によるプロミスカードの利用停止タイミングは明記されておらず、実際に利用停止措置がとられるまで正確に知ることはできません。

少なくても数日間の滞納だけでプロミスカードが利用停止になる可能性は少ないですが、利用停止タイミングがわからない以上契約者に残された猶予はありません。

すぐにプロミスの滞納料金を返済し、プロミスカード利用停止を回避してください。

督促の電話がかかってくる

プロミスの返済に遅れると返済期日の2日後を目安に、プロミスから滞納料金の返済を促す電話督促がスタートします。

プロミスからの督促連絡

0120 574 861(SMBCコンシューマーファイナンス)

常識的に考えればプロミスの督促電話に対し、返済可能でありながら故意に無視したり滞納を継続する人はいません。

意図的にプロミスからの督促連絡を避けようとする人は、プロミスの返済にトラブルを抱えている可能性が高いといえるでしょう。

うっかりプロミスの返済期日に遅れた契約者は、必ずプロミスからの督促連絡に対応し、オペレーターに返済意思を示してください。

契約者の都合によりプロミスの返済が厳しい状況にある人は、絶対に無視せずオペレーターに返済状況を相談し状況の改善を図りましょう。

支払い遅れを何回も繰り返すと信用情報に遅延の履歴が残る

プロミスの返済遅れは規約違反であり、何度も支払い遅れを繰り返すと契約者の信頼は失墜します。

金融機関のサービスを問題なく利用するためには、表だって見えない評価基準が重視されることはご存知でしょうか?

その評価基準とは信用情報と呼ばれる金融機関が利用できる個人情報です。

消費者金融の返済に遅れる・滞納を無視するなどの行為が常態化していると、高い確率で信用情報に遅延の履歴が記録されます。

この履歴の記録は別名を信用情報に傷が付く・ブラックになる・ブラックリストに入るなど、様々なフレーズで表現されています。

プロミスでは返済期日から2〜3ヶ月程度滞納期間が続くと、契約者の信用情報がブラックになり新規借入ができなくなります。

プロミスの返済に遅れた時に起こるペナルティ

消費者金融で滞納するとどうなるのか?プロミスの契約を不履行する人が、そのままプロミスのサービスを継続利用できるほど世の中は甘くありません。

契約者はプロミス返済滞納と引き換えにプロミス強制解約・一括返済・裁判での財産差押えなど重いペナルティを受けます。

プロミスのペナルティは段階的に重くなり、滞納期間が増すにつれて契約者の生活に大きな影響を及ぼします。

滞納2〜3ヶ月に起こるプロミス強制解約のペナルティを受けると、プロミスと再契約することはできません。

それと同時に契約者の信用情報がブラックになり、プロミス以外の金融機関を頼ることが極めて難しい状況に追い込まれてしまいます。

裁判ではSMBCコンシューマーファイナンス株式会社の強制執行が認められ、契約者の給料などを差押えることで確実な金銭回収が実行されます。

契約が強制解約となり一括返済をすることになる

プロミスの返済遅延を短期間に繰り返したり、滞納を長期間放置するとプロミスが強制解約になります。

どちらもプロミスの規約違反に該当する行為であり、 規約を遵守できない契約者は強制解約を回避することはできません。

プロミスの契約が強制解約になるタイミングは、返済滞納から約2〜3ヶ月とされています。

もちろん実際の強制解約の執行日はプロミスの判断に委ねられるため、事前に正確なタイミングを知ることは不可能です。

強制解約後は債務者と債権者という立場となり、プロミスの滞納金を一括返済で支払わなければいけません。

当然この滞納金には遅延損害金も含まれており、一括返済が完了するまで遅延損害金のカウントが継続されています。

信用情報がブラックになる

プロミスの返済に遅れることは、契約者の信頼に大きく悪影響を及ぼすことは前述しました。

ここではより詳細にプロミスの返済滞納と信用情報問題の関係についてお伝えします。

プロミスの返済に遅れてしまうと、最初にプロミスを運営するSMBCコンシューマーファイナンス株式会社から返済リスク有りと判断されます。

稀に返済遅れがある程度であれば、早々にプロミス社内での信用情報がブラックになることは少ないでしょう。

しかし短期間で何度も返済期日を破ったり、長期滞納をすると確実にプロミスのブラックリストに契約者の滞納記録が保管されます。

滞納から約2〜3ヶ月間滞納状態が続くと金融事故として扱われ、SMBCコンシューマーファイナンスが加盟する信用情報機関のブラックリストへ契約者の信用情報が記録されます。

信用情報機関はプロミスだけでなく多くの金融機関が、契約審査のタイミングでデータベースにアクセスします。

ここで申請者の信用情報がブラックだと判明するため、ブラックリストに記録されている期間は金融機関との契約が困難になるのです。

未払いが続くと裁判に訴えられ、給与や財産の差押えとなる

プロミスの返済遅延を放置することは許されず、裁判という解決策で責務を果たさなければいけません。

プロミスの督促は無視できても、裁判所の判決から逃れられる契約者はひとりも存在しません。

そのためどんな手段を用いても、必ず滞納料金の支払い・滞納期日に比例したペナルティを受けることになります。

訴訟のタイミングは強制解約後の滞納2〜3ヶ月後と考えられ、裁判所から契約者に支払督促が郵送されます。

それでも契約者がプロミス支払い拒み少額裁判を望まなければ、裁判所はSMBCコンシューマーファイナンスの強制執行を可決します。

強制執行になると契約者の給料や財産などを差押えられてしまい、法の下で強制的な金銭回収がおこなわれます。

プロミスへの返済の支払いが遅れそうになった時にすべきこと

プロミスへの返済が遅れそうなときにとる選択肢は複数ありますが、共通するトピックとして絶対にプロミスの返済を放置しないことが挙げられます。

プロミス契約者の中には返済期日に間に合わずプロミス返済を諦め、督促が悪化するまで放置してしまう人が少なからずいます。

たとえ返済できなくても支払い期日前までにプロミスコールを利用し、オペレーターに返済期日の相談をすることができます。

また返済期日14日以内に返済期日の変更も可能なので、返済期日以降の金利は高くなりますが、プロミス滞納を回避することで信用情報を守れます。

このように実際に返済期日にお金を返すことができない場合でも、契約者の前向きな行動によってプロミスとの信頼関係を維持することが可能です。

支払い期日前にプロミスコールへ電話で連絡をする

プロミスへの返済にトラブルが生じた場合、必ずプロミスコールへの電話相談を入れることをおすすめします。

プロミスが事実確認の電話連絡を入れる前に、契約者からプロミスコールへ電話連絡をして事情を説明してください。

プロミスコール電話番号

・0120−24−0365(受付時間9:00~21:00)

プロミスへの返済を滞納してから行動してしまうと、遅延損害金や信用情報問題のリスクが増してしまうため、事前にどれだけ早く行動を起こせるかでその後の展開が左右されます。

仮に返済期日に間に合わなかった場合でも、プロミスコールへ電話連絡を入れることで信頼関係の悪化を防ぐことができます。

まずプロミスコールを利用し、契約者の誠意を伝えることを最優先しましょう。

返済日の変更は14日以内ならプロミスコールの自動音声ででできる

プロミスの返済が遅れることが確定しているのであれば、返済期日を変更することで先延ばしする解決策があります。

約定返済期日から14日以内に確実に返済できるときは、プロミスの返済期日変更は迷わず選んでいただきたい手段です。

しかしプロミス公式ホームページでは、契約内容によっては返済期日の変更ができないとの注意喚起が記載されています。

返済日の変更を検討する場合は、自分の契約がプロミスの返済期日変更に対応しているか確認してからおこなうようにしてください。

返済期日変更するにはプロミスコールに電話し、自動音声の案内に従い変更手続きを完了させます。

プロミスの返済期日を変更して支払うと、約定返済期日以降は金利が変わるため、利息が高くなるデメリットがあることを知っておきましょう。

プロミスの返済は返済日の何時までなら間に合う?

プロミスの返済期日は契約内容により毎月5日・15日・25日・末日の中から、契約者が選択して約定返済するルールになっています。

返済期日当日の入金は入金タイミングと、引き落とし処理・決済確認処理のタイムラグに注意しなければプロミスの滞納問題に発展します。

インターネット返済はメンテナンス時間外であれば、原則24時間365日インターネットバンキングを経由した入金手続きが可能です。

銀行・コンビニ提携ATM・スマホATMなどATMを経由して入金する場合、毎週月曜日0:00~7:00や金融機関サービスの営業時間に注意してください。

銀行振込で返済するときは当日15時までに入金できれば、プロミス当日返済の処理が間に合います。

基本的にプロミスは返済期日の0時から決済処理がスタートするため、当日に口座振替など他社金融機関の引き落とし時間が確定しない返済は危険です。

確実に返済完了させるために返済期日の前日までに入金することをおすすめします。

インターネット返済は原則24時間365日いつでも返済できる

プロミスの返済の中で最も利便性に優れているのが、インターネットを利用した返済方法です。

インターネットでのプロミス返済方法

①会員サイトにログインして返済

②プロミスアプリを利用して返済

会員サイト・プロミスアプリどちらも原則としてメンテナンス時間を除く24時間365日サービスを利用することができます。

どちらもスマートフォンがあれば利用可能なので、シーンを選ばず契約者が好きなタイミングでプロミスの返済を完了できるのがメリットです。

会員サイトからインターネットバンキングを経由し、金融機関の口座から引き落とす場合は引き落とし手数料が無料になります。

インターネット返済を利用する場合、返済金額が200円以上の取り引きが対象となり、毎月第3日曜日0:00~6:00・前日土曜日の23:00~24:00がメンテナンスで利用不可になるので注意してください。

インターネットでのプロミス返済する人は当日の引き落とし遅れを防ぐため、返済期日前日までにインターネットで返済を完了させてください。

口座振替の引落時間は金融機関によって違いがある

プロミスの返済を銀行口座振替で支払う人は、引き落とし時間を確認せずに当日返済することは絶対やめてください。

プロミスの返済期日当日に返済すれば大丈夫という認識は大きな誤りです。

口座振替のような他社金融機関のサービスを中継する返済方法は、タイムラグが生じ当日返済のリスクになります。

実際には返済期日当日0時から日付変更までの間、どのタイミングで入金・引き落としされるかで、返済完了・残高不足のどちらも起こり得ます。

仮にプロミスの引き落とし時間が返済期日当日直後に引き落としされた場合、当日中であっても既に返済期日は過ぎていることになります。

プロミスも提携する金融機関の引き落としタイミングを公開しておらず、返済期日当日の返済は安全な返済方法とは呼べないのが現実です。

銀行・コンビニ提携ATM・スマホATMはメンテナンス時間以外で返済

プロミスでは実際の端末を操作する銀行・コンビニ提携ATMと、スマホで返済を完結させるスマホATMの2パターンが利用できます。

銀行・コンビニ提携ATMの利用では、入金処理のタイミングが提携先の金融機関によって異なります。

それぞれのATMサービスは原則24時間365日利用できますが、システムが停止するメンテナンス時間は利用不可になります。

ATMサービスのメンテナンス時間

・毎週月曜日0:00~7:00

・元日は終日サービス停止

どちらの方法でもプロミスの返済に利用したとき、利用金額によって手数料が発生します。

返済手数料を削減したいけれどATMを利用したい場合は、手数料が無料になるプロミスATM・三井住友銀行ATMを利用してください。

銀行振込は当日15時までの返済で期日に着金

プロミスを銀行振込で返済する人は、当日の入金時間に気をつけなければいけません。

指定銀行への振込はインターネットバンキングに比べ、入金処理に時間がかかることが珍しくないのです。

契約者が当日入金して返済期日を守っても、金融機関が入金処理を完了しなければプロミスの返済をしたことにはなりません。

プロミスの返済を返済期日当日に銀行振込でおこなう場合、遅くても15時までに銀行振込を完了させてください。

振込ミスがないように、プロミス会員サービスにログインして振込先口座の詳細を確認しましょう。

銀行振込を利用するには手数料が必要になるため、手数料負担に抵抗がある人は他の返済方法でコストを抑えてください。

口座振替の場合には残高不足を防ぐために前日までに支払い金額を確認

プロミスの返済期日当日は、引き落とし・入金確認がそれぞれのタイミングでおこなわれます。

そのためプロミスの返済を返済期日ギリギリまで先延ばしすると、思わぬ金融トラブルに巻き込まれる可能性があります。

プロミスの店舗に来店し返済するイメージで、口座振替の返済を当日におこなうことは可能な限り避けるようにしてください。

プロミスは契約者が様々な返済方法を選べるように、多くの他社金融機関とサービスを共有しています。

そのため決済サービスの管理はそれぞれの金融機関のスケジュールでおこなわれ、入金・決済処理のタイミングが乖離すれば残高不足になります。

契約者は当日に入金しても未払いとして処理されてしまうリスクは0ではないのです。

口座振替を含めプロミスの返済は、返済期日の前日までに完了させることが自分を守るリスクマネジメントになるでしょう。

プロミスで借りたお金が返済できない時の対処法

プロミスの返済が厳しく収支バランスに悪影響がある場合、一時的な対処法で返済期日までにお金を準備しなければいけません。

即日お金を準備するためには、所有するブランド品を質屋に預け査定金額分を借入れましょう。

金融事故を起こし他社金融機関との契約が難しい人に有効な対処法となり、高価な担保物品を預ければプロミスの返済金額を確保できます。

慢性的な借金問題が長期化し、一時的な対処法では埒があかない場合、減額診断をきっかけに弁護士・司法書士に相談してください。

最終的に債務整理などの法的支援制度を利用することになるため、必ず専門家のサポートが必要になります。

最後にお伝えする他社金融機関と契約し追加融資を検討し、他社金融機関の借金でプロミスの借金を返済するという方法です。

この対処法は上記の対処法に比べ大きなリスクを伴い、既に複数の金融機関の借金返済に苦しむ人・過去の金融事故で信用情報がブラックの人は、この対処法を利用することはできません。

質屋にブランド品を入れて即日でお金を作る

お金を準備する方法は多くありますが、即日となると利用できる手段は限定されます。

限られた時間の中でお金を確保するのであれば、質屋を利用することをおすすめします。

質屋の特徴

①信用情報に関係なく担保価値でお金を借りることができる

②貸金業法ではなく質屋営業法という違うルールで貸付をする

③滞納した場合は担保物品が処分される

質屋でそれなりのお金を借りるには、査定額の高い物品を担保として預けなければいけません。

ハイブランド品など商品価値が高い物品を複数担保にすることで、プロミスの返済金額を確保してください。

質屋を利用する場合は高金利であること・返済できない場合は担保物品の所有権を失うリスクを理解しておきましょう。

複数借入がある時は弁護士や司法書士に相談する

借金の借入先がプロミスだけでなく複数ある状態では、最悪のケースでは借金地獄に苦しむことも現実に起こります。

借金の原因は債務者のプライバシーに関わる部分も多く、世間体を気にするあまり他者に借金問題を相談できないこともあるでしょう。

まずは匿名性を維持できる弁護士事務所の減額診断シミュレーションで、状況を把握してみましょう。

個人再生や任意整理など見慣れない金融用語が出てくると思いますが、その手続きにより借金問題を解決させている人がいることは事実です。

はじめから弁護士や司法書士に相談することに抵抗があるなら、スマートフォンから気になる金融用語を検索するところから始めてください。

そして少しイメージが固まったタイミングで、弁護士・司法書士と複数借入をどう解決するか無料相談で話し合いましょう。

債務者が自発的に一歩を踏み出すことで、債務整理による借金解決の扉が開くことを覚えておきましょう。

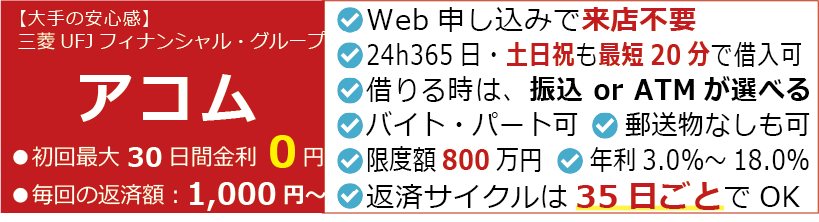

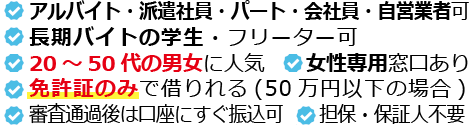

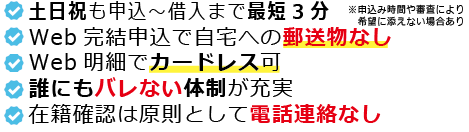

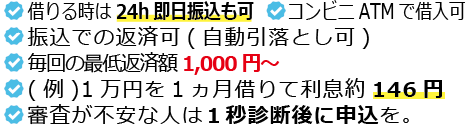

一時的に別の銀行や消費者金融で借りる

プロミスの借金を解決するために、他社借入を増やすことはリスクを伴います。

銀行・消費者金融で追加融資を受ける対処法は、他に方法がなく予断を許さない状況でのみ選択するようにしてください。

他社金融機関の借入では、いかに安全にお金を借りれるかにフォーカスし、必ず金融機関の無利息期間での利用を徹底しましょう。

新規契約の特典として一定期間の無利息期間を設けている金融機関からお金を借り、プロミスの返済を完了させるためだけにお金を使います。

そしてプロミスと他社金融機関を橋渡しすることで実質的な返済期日を延長し、無利息期間中に他社金融機関の借金をすべて返済するという作戦です。

ご覧のようにこの対処法はあくまで一時的な効果しかなく、債務者を助ける根本的な解決策ではないことはご理解いただけると思います。

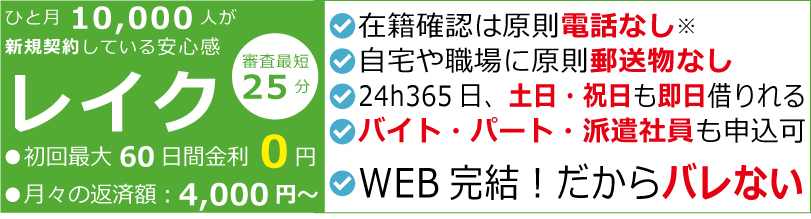

>>今すぐお金を借りる【最新ランキング】<<

>>今すぐお金を借りる【最新ランキング】<<