みずほ銀行カードローンは10日締め・翌月10日払いでみずほ銀行返済用普通預金口座から自動引き落としでおこないます。

当日の引き落とし時間は夜間にあるため、正確な最終入金時間がわからないことを考慮し、できるだけ早い時間帯に入金を完了させましょう。

自動引き落としトラブルで残高不足になると遅延損害金・みずほ銀行カード利用停止・強制解約までが3ヶ月程度で起こり、その後は一括返済や裁判での財産差押えという大きなペナルティを課せられます。

みずほ銀行カードローンは再引落し・返済期日延長・変更サービスがないため、契約者は10日に確実に返済できるよう慎重を期さなければいけません。

みずほ銀行カードローンを滞納してしまった場合は、みずほ銀行カードローン専用ダイヤルに連絡後、みずほ銀行ATM・みずほダイレクトから入金を完了させることが最善策です。

- みずほ銀行カードローンは当月10日締め・翌月10日支払い

- みずほ銀行カードローンは当日夜間に自動引き落としで再引き落としはされない

- みずほ銀行カードローンの早期完済はみずほ銀行ATM・みずほダイレクトで任意返済する

- みずほ銀行カードローン支払い遅れは利率19.9%の遅延損害金・みずほ銀行カード利用停止・強制解約

- みずほ銀行カードローンの返済遅れは債務整理・金融機関の借り換えで乗り切る

みずほ銀行カードローンの返済日に残高不足で支払いに遅れた時のリスク

みずほ銀行の約定返済日は毎月10日にありますが、入金トラブルが起こり残高不足になると契約者の日常生活に様々な悪影響が起こります。

残高不足が原因で滞納を起こすと、みずほ銀行カードが利用停止・強制解約になります。

一旦残高不足を起こしてしまうと、2度とみずほ銀行カードローンのサービスが利用できないと思うかもしれません。

しかしペナルティは段階的に進み、滞納翌日から遅延損害金・銀行カード利用停止は避けられませんが、早期入金を済ませれば強制解約は十分回避することができます。

この事実を知っているにも関わらず滞納を放置する選択をしてしまうと、約3ヶ月で強制解約・金融事故が確定します。

自分が誤った選択をしたことに嫌でも気付くことになり、その後に起こる強制執行による財産差押えを避ける術はありません。

催促の連絡・督促状が届く

みずほ銀行カードローンの約定返済日に遅れると、返済期日から1週間程度で督促が始まります。

督促というワードに馴染みがない人は、公共料金の支払いに遅れたときに届く振込用紙を想像してもらうとイメージできると思います。

みずほ銀行の督促は電話連絡や振込用紙を兼用した督促ハガキでおこなわれます。

みずほ銀行は債権回収の一部を日本債権回収株式会社に委託しており、スマートフォンに通知された電話番号を確認し、間違い電話と勘違いし無視しないよう注意してください。

みずほ銀行督促番号

・080-0888-1218(日本債権回収株式会社)

督促を無視しても職場に日本債権回収株式会社から電話連絡が入ることはありませんが、契約者の心象は確実に悪化するため必ず電話を受けてください。

遅延損害金(利率19.9%)がかかってくる

みずほ銀行と契約している人はご存知だと思いますが、みずほ銀行からお金を借りると、借入金額に2.0%〜14.0%の利息が発生します。

この利息を決める金利が低いほど、お金を借りる人にとってはメリットが大きくなります。

みずほ銀行の約定返済に間に合わないと、利息の代わりに利率19.9%の遅延損害金が発生します。

みずほ銀行カードローンの上限金利が14.0%なので、最小でも5.9・最大で17.9も高金利で遅延損害金を負担しなければいけません。

遅延損害金は罰則として機能し契約者の返済負担を増加させるため、遅延損害金を払いたくないからみずほ銀行の料金を滞納しないという人は多くいます。

利用停止になり、支払うまで借入ができなくなる

みずほ銀行カードローンの返済に遅れると、迅速に滞納対策がスタートします。

みずほ銀行カードが強制的に利用停止になるため、契約者が支払いを完了させるまで新たな借入ができません。

利用停止のタイミングは約定返済日翌日となるため、1日でも早く返済を完了させるべきです。

みずほ銀行カードは契約内容により6種類に分類されますが、滞納すると付帯するすべてのサービスが停止します。

具体的にはオリコポイント・セゾン永久不滅ポイント・Suica・海外旅行傷害保険などの各種サービスが利用できません。

みずほ銀行カードで貯めたポイントは1ポイント1円として利用できるため、ポイントが利用できなくなるデメリットは無視できません。

滞納・延滞が3ヵ月~で信用情報がブラックになる

みずほ銀行カードローンの滞納ペナルティは厳しく、滞納翌日から強制的にみずほ銀行のサービスを制限されます。

お金を払うまでペナルティが継続しますが、残念なことにみずほ銀行カード利用停止後も滞納を放置する契約者がいます。

この記事で契約者がお金を払わない理由について、あれこれ言及するつもりはありません。

契約者が督促を無視する選択をした場合に起こる客観的事実だけを述べます。

督促を無視すると約定返済日から約3ヶ月以内に、みずほ銀行カードが強制解約・信用情報がブラックになります。

長期間利用停止状態のみずほ銀行カードが強制解約になっても、困らないから問題ないと考える契約者がいるかもしれません。

では強制解約後にみずほ銀行カードローンが再契約ができない・他社金融機関のカードローンが契約できないとしたらどうでしょう?

みずほ銀行カードローン滞納を放置するか、返済を完了させるかという選択は、その後の契約者の人生に大きく影響する分岐点です。

未払いで放置し続けると最悪の場合裁判になり財産を差し押さえられる

お金の踏み倒しを放置する金融機関は存在せず、みずほ銀行カードローンの滞納は訴訟という形で責任を追求されます。

訴訟になれば裁判による決着が濃厚になりますが、支払督促に記載されている最終期限までに返済を完了させれば最悪の事態は回避できます。

支払督促を無視すると裁判による強制執行により財産が差押えられます。

強制執行

強制執行(きょうせいしっこう)は、債務名義にあらわされた私法上の請求権の実現に向けて国が権力(強制力)を発動し、真実の債権者に満足を得させることを目的とした法律上の制度である。日本においては民事執行法(以下単に「法」という。)を中心とする諸法令により規律される。(引用:強制執行 – Wikipedia)

強制執行が可決されると異議申立てによる少額裁判か、財産差押えによる返済のどちらかを選択しなければいけません。

しかし実際は少額裁判をしても債務者の敗訴が確定するため、契約者にとって意味のある選択とはいえません。

みずほ銀行カードローンの返済が遅れた時の対処方法

みずほ銀行カードローンの返済に遅れてしまっても、その後に正しい行動で滞納を解決できれば契約者の信用情報は傷付きません。

初めてみずほ銀行カードローンを滞納してしまった人は、銀行から怒られるのではないかと慌ててしまい、正しい行動をとるのが遅れてしまうことは珍しくありません。

滞納の後ろめたい感情は一旦おいておき、みずほ銀行カードローン専用ダイヤルに滞納の事実を報告してください。

事情を説明し返済期日を伝え、みずほ銀行ATM・みずほダイレクトで早急に入金を済ませましょう。

みずほ銀行カードローンの約定返済金額が準備できないときは、家族・友人など身近な人にお金を貸してもらえないか相談してください。

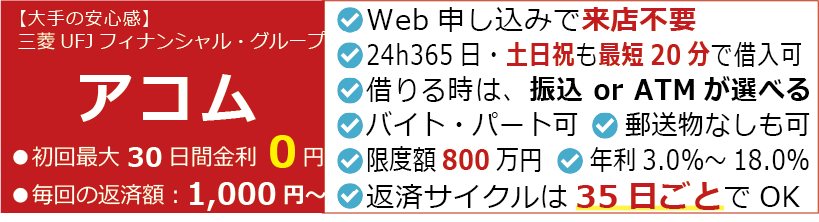

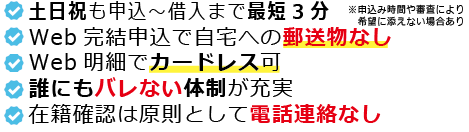

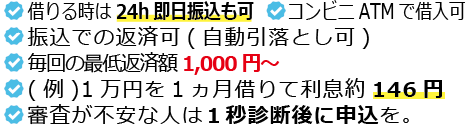

お金の相談をできる人がいない場合は銀行・消費者金融からカードローンを契約しお金を借りれないかを考えましょう。

この場合は審査スピードが速く比較的審査に合格しやすい消費者金融からの借入が現実的です。

借金で借金を返すことにリスクを感じているのなら弁護士・司法書士に相談し、債務整理で一度すべての借金問題をリセットするという選択を迫られるかもしれません。

みずほ銀行カードローン専用ダイヤルに電話で相談をする

みずほ銀行カードローンの返済ができなかったときは、その後の契約者の迅速な行動でリカバリーしてください。

滞納問題解決の第1歩は、みずほ銀行カードローン専用ダイヤルへの電話相談です。

約定返済ができなかったこと・いつまでに返済できるかなど、みずほ銀行カードローン専用ダイヤルに連絡し早期解決を目指します。

みずほ銀行カードローン専用ダイヤル

・0120–324–555(平日 9時00分~17時00分)

みずほ銀行カードローン専用ダイヤルは新規・増額の相談と返済トラブルの相談で、利用できる時間帯が異なります。

返済トラブルの相談受付時間は17時までと早いため、回線が混雑する時間帯を避け、スムーズに相談ができるように連絡してください。

弁護士や司法書士に相談し債務整理を検討する

みずほ銀行カードローンのお金を返せなくなったとき、2つの選択肢を選ぶことで問題を解決できます。

前者は消費者金融で借り換え・おまとめローンを契約し、借金を返すことを最優先させます。

後者は弁護士・司法書士と契約者が相談を重ね、債務整理によるみずほ銀行カードローンの借金免責・減額を公的に認めてもらいます。

どちらの選択がベストかは一概には言い切れず、契約者の返済状況・ライフスタイルによって熟慮する必要があります。

今回お伝えする債務整理は自己破産・任意整理・特定調停・個人再生の4つから、適切と思われる制度を裁判所や債権会社と共に進めていきます。

債務整理のメリットは他社金融機関から借金を作ることなく、みずほ銀行カードローンの返済トラブルを解決できる点です。

債務整理は借金地獄から解放される数少ない手段ですが、必ず成功するとは限らず、成功しても一定のデメリットが発生することに留意しましょう。

知人や金融機関からお金を借りて返済に充てる

みずほ銀行カードローンの返済に困っているなら、知人・金融機関からの借入を返済資金として利用することも考えましょう。

債務整理がお金を借りることなくみずほ銀行カードローンの借金トラブルを解決するのに対し、この方法は第3者から借金を作り返済を完了させます。

金融機関からの借入を選択する場合、必ずみずほ銀行カードローンの金利より低金利で契約してください。

また可能であれば無利息期間のサービスがある金融機関で契約し、利息負担なしで借り換えることを目指してください。

当面大きな収入が期待できず、他社金融機関での借り換えがハイリスクなときは、家族や知人など自分と近しい人間からお金を融通してもらいましょう。

借入金額や納期は可能な限り相談に乗ってもらい、契約者の返済負担を軽減できるように借りることがベストです。

みずほ銀行カードローンの返済額の確認方法

みずほ銀行カードローンの返済額を確認するには、みずほ銀行カードローン専用ダイヤル・利用店舗への電話確認が確実です。

約定返済金額は利用残高により2,000円刻みで変動するため、先月の金額と今月の返済金額が変わる場合があります。

みずほダイレクトで確認できるのは返済金額ではなく利用残高になるため、混同しないように注意してください。

みずほ銀行カードローンは締日が10日なので、10日以降で次回の返済金額が確定したタイミングで電話連絡をしてください。

みずほ銀行ホームページからみずほ銀行返済シミュレーションに必要な情報を入力し、毎月の約定返済金額・利息総額などを確認することもできます。

シミュレーションで計算される金額は実際の約定返済金額と異なる場合があるため、目安として今後の返済プランに役立てましょう。

返済額が決まる前月の10日にみずほ銀行に電話か店舗で確認をする

みずほ銀行カードローンは利用残高に対して、決められた金額を毎月支払います。

利用残高とは簡単に説明すると、契約者が現在いくらお金を借りているかを示す残高です。

返済を繰り返していくとみずほ銀行カードローンの借金は減少し、おおよそ20万円区切りで毎月の返済金額が変動します。

利用残高が減少するほど利息負担が減少するため、毎月の返済額金額が低く返済負担も軽くなります。

みずほ銀行カードローンの現在の返済額を正確に把握するには、返済額確定後の10日以降にみずほ銀行カードローン専用ダイヤル・利用店舗へ電話で確認することが確実です。

電話確認をスムーズにおこなうために、みずほ銀行カード・普通預金通帳を手元に準備しておきましょう。

カードローン返済シミュレーションを利用してだいたいの目安を知っておく

みずほ銀行カードローンでお金を借りる場合、借入前に借金完済までの返済プランを立てることをおすすめします。

みずほ銀行返済シミュレーションを利用すれば、借入金額・返済回数・金利の3項目を入力するだけで返済状況の目安を知ることができます。

みずほ銀行返済シミュレーション

例えばみずほ銀行カードローンで30万円を金利14.0%で借り、返済回数10回で完済すると仮定します。

その場合のシミュレーションは約定返済額35,719円・利息総額21,476円・ご返済総額321,476円となります。

みずほ銀行カードローンは変動金利での借入となるため、金融情勢等により金利が見直される可能性があります。

シミュレーション結果は実際の返済プランと異なることもあるので、あくまで借金返済の流れを知る目安として活用しましょう。

みずほ銀行カードローンの返済日と返済方法

みずほ銀行カードローンの返済期日は契約内容・タイミングにより10日・17日・1日の3パターンあり、返済用普通預金口座から自動引き落としされます。

基本的には10日が約定返済期日となり、再引き落としサービスがないので当日に引き落としトラブルが起これば滞納になります。(カードローンの返済が終わらない場合)

10日の最終入金時間は明記されておらず、夜間という曖昧な表現がされているため可能な限り当日入金を避けた方が安全です。

みずほ銀行カードローンは約定返済期日を契約者が任意に変更・延長するサービスはなく、10日までに確実に銀行口座にお金を準備しなければいけません。

みずほ銀行ATMからの入金や、みずほダイレクトによるインターネットバンキングで任意返済の回数を増やし、意図的に返済回数・利息・返済期間を短縮できれば、契約者がみずほ銀行に払う借金を大きく削減することができます。

毎月10に自動引落

みずほ銀行カードローンの返済は基本的に、毎月10日にみずほ銀返済用普通預金口座から自動引き落としされます。

契約者は毎月10日に必ず約定返済をし、借金完済スピードを早めたい契約者は追加で任意返済するというルールです。

当月10日に次回の約定返済金額が確定するため、来月10日までに利用残高で決められた返済金額を銀行口座に準備しておく必要があります。

10日の返済期日はカレンダーに準ずるため、10日が祝日などで銀行が休業日であれば実際の返済期日は翌営業日に先延ばしになります。

金額不足・入金遅延などで引き落としができない残高不足を起こさないように、銀行口座の収支状況は常に把握しておきましょう。

引き落とし時間

みずほ銀行カードローンの自動引き落とし時間は、公式ホームページでは10日の夜間と記載されています。

夜間ということは一般的に考えると午後11時台~午前2時台くらいです。

このようにみずほ銀行カードローンは当日の入金最終時間は明記されておらず、この振れ幅のある時間帯で当日入金することはおすすめできません。

みずほ銀行カードローンは当日中の再引き落としサービスはなく、引き落とし後に入金してしまうと滞納として処理されます。

幸い引き落としのタイミングが夜間と遅いため、当日入金でも日中の早い時間であれば残高不足のリスクを軽減することができます。

過去の契約が継続しているカードローンは17日のままのことがある

みずほ銀行カードローンで過去にみずほ銀行メンバーズローン・マイバンクサービスを契約し、現在もみずほ銀行カードローンを継続利用している人は、17日・1日の返済期日になります。

ホームページでは返済期日が10日と記載されているため、不安に感じるかもしれませんが、過去に17日締め・翌月17日払いで契約している場合は、10日に返済する必要はありません。

第5条(貸越金の約定返済)

1.本契約にもとづく毎月の返済は毎月17日(休日の場合は翌営業日。以下「約定返済日」といいます)に前月17日(銀行休業日の場合は翌営業日)現在の貸越残高に応じて次のとおり行います。(引用:みずほカードローン(17日返済)の規定変更について(改定日:2020年2月16日) | みずほ銀行)

17日払いのみずほカードローン契約は商品性の変更に伴い、2020年2月16日以降規約が変更されています。

利用残高による返済金額のルールなど、細かく変更されている部分があるので確認しておきましょう。

返済日の変更はできない

みずほ銀行カードローンは基本的に約定返済期日の10日以外に、契約者が任意に返済期日を変更することはできません。

10日にみずほ銀行返済用普通預金口座からお金が引き落とされるため、10日に間に合うように銀行口座に入金しなければいけません。

他の返済期日の方が契約者に都合がよくても、変更することは許されないので注意してください。

これまで他社カードローンと契約し返済期日変更・延長により、約定返済を乗り切ってきた人は注意して欲しいポイントです。

10日の夜間にある自動引き落としに必ず入金完了できるよう、みずほ銀行カードローンを利用するときは返済に慎重を期すべきです。

任意返済はATMから

みずほ銀行カードローンの借金は、毎月の約定返済を繰り返すだけでは早期借金完済を実現することはできません。

毎月の約定返済には借金元本だけでなく、2.0%〜14.0%で計算される利息が含まれています。

みずほ銀行返済シミュレーションの結果が示すとおり、借金は払えるときに大きく払うことが鉄則です。

借金元本を削減することに集中することができれば、自然と返済回数・利息総額の削減が結果として表れます。

理想的なみずほ銀行返済カードローンの返済プランは、みずほ銀行ATM・みずほダイレクトから可能な限り高額な任意返済をおこなうことです。

任意返済を増やしても返済金額が少額であれば、返済回数が増えてしまうため効率的な返済プランになりません。

みずほ銀行ATM・みずほダイレクトは手数料無料で返済できるため、ボーナスや臨時収入のタイミングでは一括返済を視野に入れ返済をおこないましょう。

>>今すぐお金を借りる【最新ランキング】<<

>>今すぐお金を借りる【最新ランキング】<<